阅读:0

听报道

文 | 巴曙松 李羽翔(对外经济贸易大学金融学院博士研究生)

一、引言

国际上通常把60岁以上的人口占总人口比例达到10%,或65岁以上人口占总人口的比重达到7%作为国家或地区进入老龄化社会的标准。根据第六次全国人口普查,我国60岁人口以上人口占总人口的13.26%,65岁以上人口占 8.87%,都高于国际上通行的“老龄化”标准。针对养老难题,我国进行了一系列养老保险制度改革,目的是使我国居民实现“老有所养”。在面对养老问题时,家庭成员赡养、家庭财富积累和参加养老保险是三种主要的方式,三种养老方式之间存在着互相替代的关系。随着我国养老保险制度改革推进,养老保险在三种方式中占据越来越重要的地位,居民对三种养老方式的依赖程度将产生显著变化。不少学者研究了养老保险对家庭成员赡养的替代效应,例如张川川等[1]和刘一伟[2],而研究养老保险对家庭财富的替代效应研究较少,因此,实证研究养老保险对家庭资产积累的替代作用变得十分有意义。

(一)研究方法回顾

由于国外养老保险制度建立较早,发展较完善,国外学者对这一问题研究早有涉及。Feldstein[3]在分析资产替代效应和引致退休效应的基础上提出了扩展生命周期理论,建立了社会保障研究的经典框架,资产替代效应指因为会在退休后返还资产,养老保险将会降低家庭资产积累意愿。Dicks-Mireaux和 Kings[4]利用加拿大的截面数据,发现养老金替代了一部分的家庭财富。Hubbard、Skinner和Zeldes[5]的研究发现社保养老金对家庭财富的替代率为18%。Kotlikof[6]分析了不同人群资产替代率的异质性,指出社会养老保险对于受教育程度和资产状况不同的家庭影响不同。在国内,研究养老保险对家庭财富积累主要采取两种方法。一种是通过调查问卷直接获得养老缴费,例如白重恩等[7]和邹红等[8],由于调查问卷中往往仅涉及个人缴费,没有涉及统筹账户,因此,采用直接获得养老缴费的方法不能全面衡量养老保险对家庭财富的影响。另一种是采用精算家庭养老资产的方法。何立新等[9]认为家庭养老资产对于家庭财富的替代效应十分显著,家庭倾向于增加当期消费。王亚柯[10]根据我国养老保险制度类型细分了家庭养老资产对家庭财富的替代效应,研究发现现收现付制度的养老金在很大程度减少了家庭财富积累,而个人账户养老金资产对居民家庭财富并不存在替代效应。精算养老资产一般假设家庭在整个生命周期内独立进行消费储蓄规划,而忽视了家庭与家庭之间,家庭与社会之间的互动,生活中我们一般用“关系”刻画互动的情况,因此,采用精算养老资产方法可能存在遗漏变量等内生性问题,遗漏了“关系”这个关键变量。

目前,大部分文献仅仅研究的是城镇企业职工养老保险对家庭财富的影响都是基于1997年国务院出台的《关于建立统一的企业职工基本养老保险制度的决定》,对2005年国务院颁布的《关于完善企业职工基本养老保险制度的决定》所规定的养老制度研究不足,而且鲜有文献涉及机关事业单位养老保险如何影响家庭财富。更为关键的是,当前研究视家庭为独立个体,并没有将家庭放入社会网络中,考虑“关系”在家庭养老规划中发挥的作用。

(二)研究假设

中国作为一个传统的“关系型”社会,“关系”在中国家庭行为中具有重要的影 响力,其中“关系”通常指得就是社会资本。Putnam[11]清晰地定义了社会资本,社会资本是指社会组织的特征,由网络、信任和规范三项内容组成。具体来说:

社会网络具有信息分享功能,为社会网络内部人提供了更多信息,社会网络也被当作一种风险分担机制,为网络内部人提供了非正式保险,使其能抵御风险(Fafchamps&Lund,2003)[12]和平滑消费[13]。在中国,由于能缓解信息不对称问题,社会网络可以促进亲友之间相互借贷,体现了社会网络的信息分享机制。处于血缘考虑,社会网络使得较低收入的家庭在一定程度上可能获得拥有较高收入亲友的支持,这体现了社会网络的非正式保险机制。因此,我们假设:

H1:在家庭进行养老规划时,由于社会网络信息共享和非正式保险功能的存在,可能在一定程度上削减家庭预防性储蓄动机,增加养老资产对家庭财富的替代率

信任是对遵守或破坏网络、规范所作出的回报与惩罚,社会信任可以提高交流效率和社会组织效率[14]。Hong[15]认为社会资本通过信任能够降低交易成本,提高金融投资者对投资产品未来收益的期望值和数额,提高金融合同的签约率。因此,可以假设:

H2:作为社会资本的核心因素,信任提高了居民对养老保险未来收益的期望值,强化养老资产对家庭财富的替代效应

社会规范是人们基于特殊的互惠习惯参与社会生活的行为准则和人类的社会生活模式,社会规范通过引导和强化公众信念影响经济行为[16]。相对于户主在城镇企业职工的家庭,户主在机关事业单位工作的家庭收入波动性小,养老保障水平高,不妨做以下假设:

H3:机关事业单位家庭的替代效应强于城镇企业职工家庭

作为一种非正式治理机制,社会规范通过对违反者声誉制裁而发挥监督作用[17]。缴纳养老保险是一种社会规范,存在断保意愿的家庭一方面家庭养老资产未来可能下降,另一方面违反了社会规范。社会网络中的互动对象对该行为可能进行一定程度上的声誉惩罚,弱化社会网络的信息共享和非正式保险机制。因此,我们猜测:

H4:断保意愿减弱了家庭养老资产对财富的替代效应

文章采用2013年中国居民收入调查数据(CHIPS2013),精算养老金资产来衡 量养老待遇。通过建立实证模型,来研究养老资产对家庭财富的替代效应。国内大部分研究仅涉及城镇职工养老保险,文章把机关事业单位养老保险纳入实证模型,研究机关事业单位养老资产对家庭财富的影响。虽然2015年启动机关事业单位养老制度改革,养老双轨制实现并轨,但强制性职业年金的设定,并没有降低机关事业单位人员待遇水平[18],分开研究机关事业单位和城镇企业职工养老资产对家庭财富行为的影响仍有重要意义。

二、数据处理和模型设定

(一)数据处理

文章采用来自于2013年中国居民收入调查项目2013年的调查数据(CHIPS2013),这次调查来源于国家统计局常规住户调查样本框,从而使得调查数据具有代表性,该调查数据住户为18948户,64777个个体样本。根据需要 ,我们按照“您参加了哪类养老保险”来确定居民参保情况,我们仅仅保留参保城镇职工养老保险的样本,问卷中城镇职工养老保险指由政府推行的、面向城镇职工的养老保险制度。国家机关和事业单位人员等虽未缴纳养老金但将来能享受养老保障的,视同为参加了城镇职工基本养老保险。此外,文章还根据法定退休年龄,仅仅选取20-59岁男性、20-49岁在企业工作的女性和20-54岁在机关事业单位工作的女性样本值。考虑到养老资产的测算需要参保人员工作具有连续性,只保留2013年底工作状况为就业且签订长期合同的员工。最后文章所用数据的住户数为2049户,样本数为4401。

(二)养老资产测算

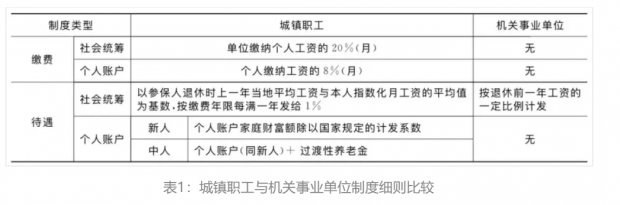

长久以来,我国城镇养老制度呈现“双轨制”特征,机关事业单位人员适用2006年人社部和财政部颁发的《关于机关事业单位离退休计发离退休费等问题的实施办法》的政策规定。城镇企业职工人员适用于2005年国务院颁发的《关于完善企业职工基本养老保险制度的决定》(以下简称《决定》)。两种制度模式和细节具有较大差异,具体见表1。虽然2015年国务院启动机关事业单位养老保险制度改革,但推行改革的关键细节仍在讨论中,改革前后机关事业单位参保人员待遇水平并没有下降。因此,根据2006年《决定》测算机关 事业单位人员养老资产仍有一定合理性。

由于一国的养老金制度在实际中总是不断变化的,因此,精确测度养老金财产是非常困难的。在文章中,我们假定,现有的养老保险制度是可持续的,人们了解现有养老制度的有关规定,并理性预期未来养老金收入。同时,他们在退休前会按照现有制度规定缴纳养老保险费用,并按照法定退休年龄退 休。这一假设有一定的合理性,在CHIPS(2013)调查中,仅有1.4%的参保人 员有退出,其中缴费太高,缴费年限太长是参保人员想退出或者曾经想退出的主要原因。这说明目前参保人员对现行养老保险制度有一定的认同和信任。

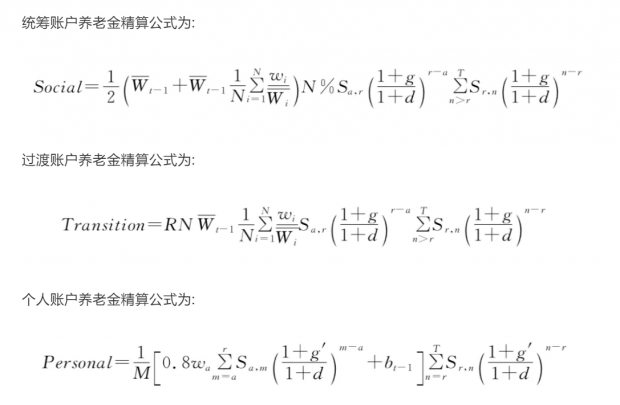

养老资产模型设定:

假设参保人员年龄为a,法定退休年龄为r,参保人员在t-1年个人工资为wt-1 ,参保人员在t-1年所在地区的平均工资为Wt-1,g为社会平均工资增长率,g′为个人工资增长率,d为未来收入贴现率,Sa,r职工从a岁生存至r岁的概率,Sr,n为生命周期T内从退休r岁生存至n岁的概率。

(1)城镇职工养老资产。我们根据2005年《决定》确定参保人员的养老金计 发办法,“老人”“中人”“新人”实施的计发办法有所不同。文章选取样本都是年龄在20-59岁之间的参保人员,这些样本大多属于“中人”和“新人”。“中人 ”参保人员养老资产包括统筹账户、个人账户和过渡账户,而“新人”仅仅包括统筹账户和个人账户,不包括过渡账户。

其中,M为个人账户计发系数,R为过渡性养老金计发系数,N1位视同缴费年限,N2为实际缴费年限与视同缴费年限之和,bt-1为参保人员在t-1年个人账户累积额,Sa,m为参保人员从a岁生存到m岁时的概率。

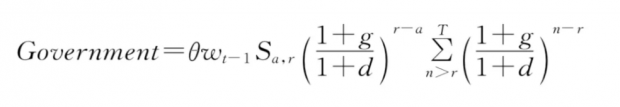

(2)机关事业单位养老资产。设θ为养老金替代率,根据2006年《决定》θ为 90%,则机关事业单位养老资产精算值为:

(3)参数设置。全国推行个人账户时间并不统一,为简化计算,文章以1998 为时间节点,以1998年之前工作年限为来计算过渡账户,1998年之后的工作年限来计算个人账户,并将过渡账户作为个人账户的一部分归入个人账户。

假定参保人员20岁进入劳动力市场,根据2005年《办法》,城镇职工男性 参保人员于60岁退休,女性参保人员于50岁退休。根据2006年《决定》机 关事业单位男性参保人员于60岁退休,女性参保人员于55岁退休。由于延迟退休方案仍处讨论中,因此,在这里不考虑未来延迟退休情形,参保人员仍然按照法定年龄退休。模型中的生存概率由《中国人寿保险业经验生命表(2000-2003)》业务整理而来。根据中国经济历史情况和未来预期,我们假定社会平均工资增长率为5%,参保人员个人工资增长率与社会平均工资增长 率保持同步,利率和贴现率均为3%,根据2005年《办法》过渡养老金计发系数系数由各地政策决定,基本在1.3%上下浮动,因此,我们假定R为1.3%。

(4)养老资产分布。计算养老资产需要知道参保人员的工资收入,由于当期工资受多种随机因素影响,我们将参保人员当期收入与其年龄、年龄平方、受教育程度、所在省份等人口学特征变量进行回归,并将工资收入拟合值作为工资收入代理变量。估算参保人员养老资产均值统计见表2。

(三)模型设定

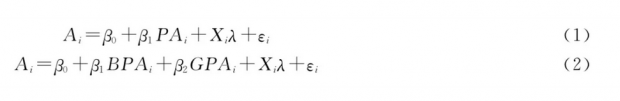

采用线性模型估计养老资产对家庭财富的影响,模型如下:

在模型(1)和(2)中,PAi (Pension As set)表示家庭总养老资产,BPAi (Basic Pension As set)表示城镇企业职工基本养老保险所提供的家庭养老资产,GPAi (Government Pension As set)表示机关事业单位养老制度所提供的养老资产。β0为常数项,εi为随机扰动项,Xi表示家庭特征,包含了户主年龄、户主受教育水平、户主婚姻状况、户主身体状况、非就业人员比例、家庭规模、孩子数量和所在省份等控制变量,其中持久收入①反映未来收入对家庭财富积累的影响,引入持久收入的平方反映家庭持久收入的非线性特征。

(四)变量描述性统计分析

主变量为家庭财富、家庭养老资产和社会资本(社会网络、社会信任和社会规范)。家庭财富定义为住户金融资产、经营性资产和动产之和减去住户负债,其中家庭财富和负债不包括住房价值和房贷。养老资产定义见上文。具体衡量指标有亲属资源、信贷约束、社会信任、自我效能、断保意愿,详见下文。

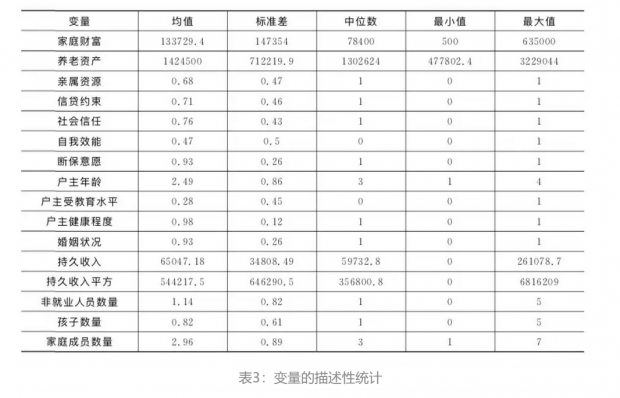

控制变量分为家庭人口学特征变量(比如户主年龄、受教育程度、身体状况等),家庭财富变量(持久收入、持久收入平方/100^2、净资产)和预防性家庭 财富动机变量(婚姻、孩子、非就业人员比例和家庭规模等),具体描述性统 计见表3。

在家庭人口学特征变量中,我们将户主年龄分层,户主年龄为20-34岁取值为1,35-44岁取值为2,45-54岁取值为3,55-59岁取值为4。为是否拥有大学本科学历来衡量户主受教育水平,拥有本科学历取值为1,根据问卷中户主自评与同龄人比身体状况来判断是否健康,自评为“非常好、好、一般”三类选项设定为健康,取值为1。当期收入对应调查问卷中住户可支配收入。

三、回归结果分析

对数据进行了缩尾处理,以平滑消费、家庭财富、养老资产、持久收入等变量的异常值,再对回归结果进行分析。

(一)养老资产对家庭财富的替代作用

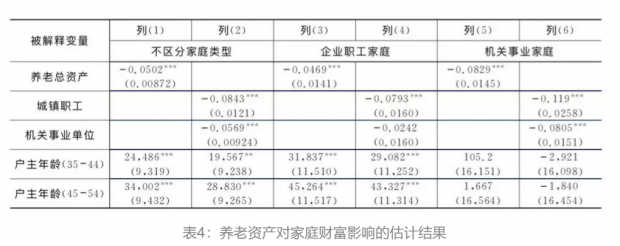

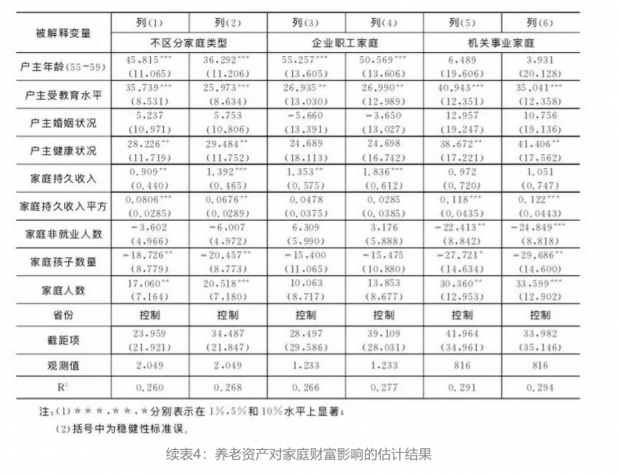

利用回归方法研究养老资产对家庭财富的影响。回归结果见表4。表4中,列 (1)、(3)和(5)为模型(1)的估计结果,列(2)、(4)和(6)为模型(2)的估计结果。

由列(1)可知,家庭养老资产对家庭财富的替代效应在统计上显著,从均值意义上来看,家庭养老资产上升1元,家庭财富积累下降0.0502元,家庭养老 资产对家庭的财富替代率为5%。表4列(2)中,我们把家庭养老资产按照来源分为城镇企业职工养老制度所提供的养老资产和机关事业单位养老制度所提的养老资产,不难发现,城镇职工和机关事业单位所提供的养老资产对家庭财富积累的影响在统计上都显著。具体来说,城镇职工和机关事业单位养老资产上升1元,家庭财富分别下降0.0843元和0.0569元。换句话说,城镇职 工养老资产对家庭财富的替代率约为8.4%,高于机关事业单位家庭养老资产(5.7%)。从人口学特征变量来看,户主年龄、户主受教育水平和户主健康状况的估计系数在统计意义上显著。从家庭财富变量来看,家庭持久收入和持久收入平方对家庭家庭财富在统计意义上具有正的显著影响,而且不难得出家庭持久收入对家庭家庭财富的影响为非线性。从预防性动机来看,家庭孩子数量和家庭人数对家庭财富积累影响在统计上显著。总的来看,控制变量符号同以往文献和理论预期基本一致。

2015年之前,我国养老制度呈现双轨制特征,既机关事业单位职工和企业职工参加养老制度不同,因此,在养老待遇方面存在明显差异。2015年之后,虽然养老制度实现并轨,但由于强制性职业年金存在,机关事业单位参保人员待遇仍高于企业职工。养老制度的差异使得城镇家庭之间存在异质性,此种异质性会导致家庭养老资产不同,从而引起现期家庭行为的差异。文章将所有家庭成员参保类型为城镇企业职工养老保险的家庭定义为城镇企业职工家庭,将户主在机关事业单位工作的家庭定义为机关事业单位家庭,分组回 归结果见表4列(3)到(6)。机关事业单位家庭的总养老资产替代率为8.29%(标准差为1.41%)在统计上显著高于企业职工家庭的4.69%(标准差为1.45%),这说明相对于城镇企业职工家庭,机关事业单位家庭更加依靠养老保险进行养老。因此,假设3得到验证。

由表4列(3)、(4)可知,对于企业职工家庭,机关事业单位养老资产对家庭财 富替代作用并不显著。从表5列(5)、(6)我们发现,对于机关事业单位家庭,城镇职工家庭养老资产和机关事业单位养老资产对家庭财富替代作用在统计上都显著,户主年龄对家庭财富积累的影响不显著,这说明机关事业单位家庭财富积累没有呈现出生命周期特征。

从国际上看,Carol和Samwick[19]估计得替代率为15%,Gale[20]估计的替代率在40%以上,Jappeli[21]估计的替代率为11%-22%。因此,我国养老资产对家庭财富的替代率在10%以下,替代率较低。

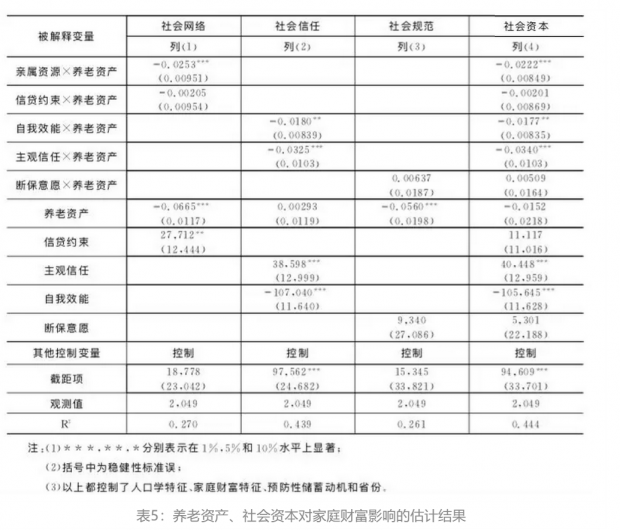

(二)社会资本的作用

文章主要研究社会资本如何影响家庭养老行为,社会资本包括社会网络、社会信任和社会规范三方面内容。实验结果见表5。

1.社会网络

我们用是否有亲属为国家机关、党群组织、企事业单位负责人,专业技术人员为指标衡量未来获得亲属支持的可能性。其中亲属包括户主及配偶的父母、兄弟姐妹、已成年子女,这些亲属分属于不同家庭,在血脉上有一定联系。我们构造亲属资源和养老资产的交乘项,分析亲属资源的调节作用。

没有信贷约束的家庭,具有较强的融资能力并对一生的消费储蓄有更科学合理的规划。相比受信贷约束的家庭而言,没有信贷约束的家庭在面对外部风险冲击时,能更加合理的进行养老规划。文章采用Jappeli[22]的方法,运用“需要但没有申请,或者申请被拒绝”对家庭信贷约束进行直接度量。根据2013年CHIPS问卷设计,文章将提出过借款申请且要求都被足额满足、过去3年中没有提出过借款申请主要原因是不需要借钱或贷款的选项定义为没有信贷约束,将提出过借款申请且要求没有被满足,没有提出借款申请主要原因是可能会被拒绝、不懂申请、要付利息、不知道和其他原因的选项定义为有信贷约束。表5列(1)构造信贷约束和养老资产的交乘项,分析信贷约束的调节作用。

从表5列(1)我们可知,具有亲属资源的家庭,养老资产对家庭财富的替代作用较强。与没有亲属资源的家庭相比,替代率高2.53%。而信贷约束对替代效应并不起调节作用。因此,假设1中社会网络中信息共享促进借贷功能并没有降低家庭预防性储蓄,增加家庭资产对家庭财富积累的替代效应。而社会网络提供的非正式保险功能,提高了养老资产对家庭财富的替代率。

2.社会信任

我们用户主认为亲友及以外的人是否可信来度量家庭的信任程度。而信任往往受个人性格特征、生活经历等因素的影响,为了控制这些因素影响,我们 在表5列(2)中加入了自我效能。自我效能是指人们对自身能够完成某项工作或任务行为的信念,是能否利用所拥有的技能完成某项工作行为的自信程 度,不是真正意义上的能力,而是对自己行为能力的评定和信心[23]。自我效能的加入,让其分离出社会资本带来的信任还是主观感受带来的信任。我们利用真实财富水平与心理财富水平的差值作为自我效能的代理变量,若真实财富水平高于心理财富水平我们成为该家庭具有自我效能。

根据表5列(2),笔者发现在控制了自我效能后,主观信任对养老资产的替代效应仍有调节作用。信任程度较高家庭的替代效应比信任程度较低的家庭高3.25%。我们还发现,自我效能高的家庭也拥有较高替代率。这说明信任提高了居民对养老保险未来收益的期望值,强化养老资产对家庭财富的替代效应,验证了假设2。

3.社会规范

我们用未来是否打算退出养老保险来衡量参保意愿,虽然我国养老保险制度具有强制性,但是户主可能是由于基于创业或转换工作考虑出现断保的情况。从表5列(3)中我们并未发现,断保意愿调节了养老资产对家庭财富的替代作用。因此,假设4不成立。这可能因为我国养老保险强制性特征致使家庭实际断保可能性较低,即使出现断保行为,社会网络提供更多的是保障功能,而非惩罚机制。

在同时控制社会网络、社会信任和社会规范三项社会资本因素时,由表5列(4)可得衡量社会网络的亲属资源、衡量社会信任的主观信任仍然显著,而衡量社会网络的信贷约束,和衡量社会规范的断保意愿仍然不显著。

四、稳健性检验

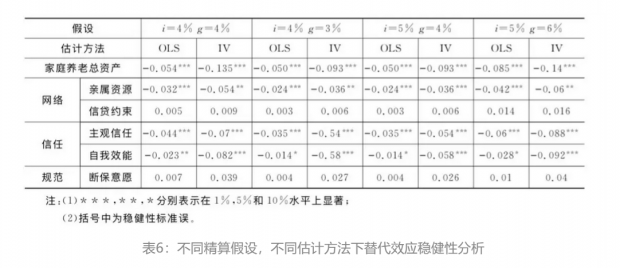

在估计养老资产对家庭财富积累影响,养老资产的精算结果会对参数估计结果产生重要作用。养老资产的精算依赖于必要的参数假设,为检验结果的稳健性,我们下面将对工资增长率g和贴现率d这两项影响养老资产精算值的参数重新设定。估计结果见表6。

从表6可知,无论工资增长率和贴现率如何设定,家庭养老总资产对家庭财富积累都有替代效应,亲属资源、主观信任、自我效能与养老资产的交乘项仍然显著为负,信贷约束和断保意愿与养老资产的交乘项依旧不显著。这说明我们估计结果具有稳健性。

我国养老保险缴费具有强制性,不由个体特征决定,从制度层面来看,养老缴费为内生性可能较小,但养老资产精算值基于人们对未来养老制度稳定的预期,随着人口老龄化加剧,我国养老保险制度未来变化难以预知,可能存在对家庭养老金财产的测量偏差。我们将用IV方法解决这一问题。我们将工具变量设定为家庭平均年龄和所在省份的交乘项,其中我们将家庭平均年龄分层,年龄为20-34岁取值为1,35-44岁取值为2,45-54岁取值为3,55-59岁取值为4。将家庭平均年龄与所在省份做交乘,不仅可以精确度量一个家庭的养老待遇水平,而且可以减轻内生性。虽然改革开放以来我国养老保险制度经历了多次改革,但养老待遇都与参保者年龄正相关,在交乘项中引入年龄虚拟变量包含了养老待遇和改革情况等一系列信息。目前,我国养老保险制度并未实现全国统筹,且部分企业和个人存在低报基数逃避缴费的行为,养老制度在各省市的执行存在参差不齐的状况。在工具变量中引入家庭所在省份的交乘项,可以更好地刻画各个省份的经济发展水平和养老制度运行的状况。年龄和省份都是自然随机的因素,与干扰项相关程度可能较小,Feng等人[24]也使用了相似方法构建虚拟变量,解决内生性问题。无论参数如何设置,虽然IV估计方法下的估计系数比OLS估计方法下较大,但变量显著性没有变化。

五、结论和政策建议

利用CHIPS(2013)数据对我国城镇居民家庭养老资产进行了精算,作为家庭养老待遇高低的指标,并实证了家庭养老资产和家庭财富之间的因果关系。结果发现家庭养老资产对家庭财富影响显著为负,养老资产的确替代了家庭财富,但养老资产对家庭财富的替代率较低,家庭预防性储蓄动机较强。养老资产对家庭财富的替代效应并不是同质的,不同的养老资产对不同的群体有不同的效果。具体来说:机关事业单位家庭替代率高于城镇企业职工家庭,这可能因为机关事业单位家庭收入风险较小,养老待遇高,预防性储蓄动机弱所造成的。拥有较多社会资本的家庭养老资产对家庭财富的替代效应较强,替代率较高,这可能因为拥有较高社会资本的家庭预防性储蓄动机较低,社会资本为家庭提供了非正式保险机制,帮助家庭烫平收入波动以及抵御外部冲击带来的风险。

根据结论,提出以下政策建议:在制度设计上,政府大力发展普惠金融,鼓励金融机构为居民提供更多的金融服务,替代社会资本在家庭抗风险中起到的作用;做小做实个人账户,并进行基金的市场化运作提高个人账户投资收益率从而提高居民参加养老保险制度的收益,减少居民对未来收入风险的担忧;落实养老保险制度并轨,逐渐弥补待遇差距,增强居民对养老制度的认可度。

注

① 我们采用King和Dicks-Mireaux的方法估算持久收入,具体见参考文献。根据生命周期理论,年龄与收入的关系是非线性的,在模型中,估计年龄对收入的边际影响是按照年龄进行分组得到的,考虑到改革开放及养老金改革的时间点,我们将 年龄函数设置为以下形式: age1=age=34,设age<34;age2=min (age=34,10),设age>34; age3=min (age=44,10),设age>44;age4=min (age=54,10),设age>54。其中,年龄分层中不满足条件取值为0。

参考文献

[1]张川川、陈斌开:《“社会养老”能否替代“家庭养老”?———来自中国新型农村 社会养老保险的证据》,《经济研究》2014年第11期。

[2]刘一伟:《互补还是替代:“社会养老”与“家庭养老”———基于城乡差异的分析视角》,《公共管理学报》2016年第4期。

[3]Feldstein M, “Social Security,Induced Retirement,and Aggregate Capital Acumulation”,Journal of Political Economy,1974,82(5),pp. 905.

[4]Dicks-Mireaux L,King M, “Pension Wealth and Household Savings: Tests of Robustnes”,Journal of Public Economics,1984,23(1-2),pp. 115-139.

[5]Hubbard R G,Skinner J,Zeldes S P,“Precautionary Saving and Social Insurance”,Journal ofPolitical Economy,1995,103(2),pp. 360-399.

[6]Kotlikof L J, “Privatizing Social Security at Home and Abroad”,The American Economic Review ,1996,86 (2),pp. 368-372.

[7]白重恩、吴斌珍、金烨、《中国养老保险缴费对消费和家庭财富的影响》,《中国社会科学》2012年第8期。

[8]邹红、喻开志、李奥蕾:《养老保险和医疗保险对城镇家庭消费的影响研究》,《统计研究》2013年第11期。

[9]何立新、封进、佐藤宏:《养老保险改革对家庭财富率的影响:中国的经验证据》,《经济研究》2008年第10期。

[10]王亚柯:《中国养老保险制度的家庭财富效应》,《中国人民大学学报》2008年第3期。

[11]Putnam R D,Leonardi R,Naneti R Y, “Making Democracy Work:Civic Traditions in ModernItaly”,Princeton University Pres,1994.

[12]Fafchamps M,Lund S,“Risk-sharing Networks in Rural Philippines”,Journal of Development Economics,2003,71(2),pp. 261-287.

[13]Fafchamps M,Gubert F,“Risk Sharing and Network Formation”,American Economic Review,2007,97(2),pp. 75-79.

[14]Fukuyama F,“Social Capital and the Global Economy”,Foreign Af fairs,1995,pp. 89-103.

[15]Hong H,Kubik J D,Stein J C,“Social Interaction and Stock-market Participation”,TheJournal of Finance,2004,59(1),pp. 137-163.

[16]Coleman J S,“Social Capital in the Creation of Human Capital”,American Journal of Sociology,1988,94,pp. 95-120.

[17]Akerlof G A,“A Theory of Social Custom,of Which Unemployment may be oneConsequence”,The Quarterly Journal of Economics,1980,94(4),pp.749-775.

[18]王亚柯、李羽翔:《机关事业单位养老保障水平测算与改革思路》,《华中师范大学学报(人文社会科学版)》2016年第6期。

[19]Carol C D,Samwick A A,“The Nature of Precautionary Wealth”,Journal of Monetary Economics,1997,40(1),pp. 41-71.

[20]Gale W G,“The Efects of Pensions on Household Wealth:A Revaluation of Theory and Evidence”,Journal of Political Economy,1998,106(4),pp. 706-723.

[21]Jappeli T, “Does Social Security Reduce the Acumulation of Private Wealth?Evidence fromItalian Survey Data”,Ricerche Economiche,1995,49(1),pp. 1-31.

[22]Jappeli T,Pischke J S,Souleles N S,“Testing for Iiquidity Constraints in Euler Equations withComplementary Data Sources”,Review of Economics and Statistics,1998,80(2),pp. 251-262.

[23]吴卫星、吴锟、沈涛:《自我效能会影响居民家庭资产组合的多样性吗》,《财经科学》2016年第2期。

[24]Feng J,He L,Sato H,“Public Pension and Household Saving:Evidence from Urban China”,Journal of Comparative Economics,2011,39(4),pp. 470-48.

文章来源:《山东大学学报(哲学社会科学版)》2019年第2期第146-156页(总第233期)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号