阅读:0

听报道

文 | 巴曙松 巴晴

香港交易所修改上市规则,为未能通过财务资格测试的初创公司(包括未有收益或盈利的生物科技公司)开辟上市途径。本文分析了此举背后的原因以及详解其意义,并对标国际市场,认为建立适宜上市规则引导更多创业风险投资和私募股权类投资进入生物医药产业和企业内部,最终将推动一批大型创新型生物科技企业涌现,并促进区域内新经济核心产业的发展。

生物医药行业呈现出高投入、高产出、高风险、高技术密集型的特点,使得股权融资(而非债务融资)成为生物医药企业成长期的重要融资方式。通过建立适宜的上市规则,推动一批大型创新型生物科技企业的涌现,将大大助力区域内新经济核心产业的发展,实现区域经济升级和跨越发展,这正是资本市场改革为经济发展带来的长远正面影响。香港交易所修改上市规则,为未能通过财务资格测试的初创公司(包括未有收益或盈利的生物科技公司)开辟上市途径。投资处于初创阶段且先前并无任何收益业绩记录的生物科技公司对主板投资者而言将是新事物,不过,这些公司会受到国际认可机构(如美国食品和药物管理局)的监管,其产品在不同研发阶段亦需获该等机构审批,这些都可助投资者了解该等生物科技公司的性质,以及判断这些公司将付诸生产的受规管产品的发展阶段。目前国际主要的证券市场已经逐步建立了适用于生物科技企业上市的证券市场规则。港交所根据生物医药企业成长期独有的财务特点(上市前后长期无盈利或收入),以及其风险特性,加入新的上市规则,以便更好地对接生物医药等新经济企业的发展要求,吸引更多资金流向高风险、高回报的生物科技领域,推动生物医药行业长远发展。

生物医药行业的行业特点和融资需求

近年来,中国人口老龄化、可支配收入持续增加促使医疗健康潜在需求不断扩大,健康医疗行业迈入黄金发展期。麦肯锡报告统计,2011-2016年,中国内地药品市场规模持续上升,年复合增长率达到15%。2016年国务院印发《“健康中国2030”规划纲要》,将建设健康中国上升为国家战略,预计2030年中国健康服务业总规模将达到16万亿元人民币。其中,基因工程等科学技术迅猛发展,现代生物技术在疾病治疗领域广泛应用,生物医药产业逐步成为健康医疗行业中发展最快、技术含量最高的产业。以全球范围计,最大的 18 个制药公司的生物药在研品种超过900种,市场规模有望从2016年的2020亿美元上升到2022年的预计3260亿美元,行业发展前景巨大。

与传统行业相比,生物医药行业呈现出高投入、高产出、高风险、高技术密集型的特点。从生产周期来看,新药推出前须经过多个阶段临床试验,分别对药物的安全性、治疗作用、风险和不良反应四个层级作验证,并获得监管机构批准才可面市。美国生物技术创新组织(BIO)发布的新药临床试验通过率报告显示,一款候选药物由一期临床试验到最终获得美国FDA(食品药物管理局)批准并上市的概率仅为10%,大部分药物无法通过二期向三期临床试验的过渡阶段,导致整个研发过程失败。因此,根据海外一些较具规模的生物医药企业发展经验,投资生物医药企业时间漫长、代价昂贵且充满风险,平均融资规模2.5亿美元、产品推出时间为8-10年左右,年度亏损平均3000万美元(根据中国外商投资企业协会药品研制和开发行业委员会等7家机构联合发布的《推动临床研究体系设计与实施,深化医药创新生态系统构建》)。生物医药行业的上述特点决定了股权融资(而非债务融资)成为生物医药企业成长期的重要融资方式。其成长期独有的上市前后长期无盈利的财务特点和高投资风险需要设置适宜的上市标准,才能帮助生物医药行业完成股权资本运作,推动生物医药行业长远发展。

第一,倾向使用风险投资和股权资本运作是满足生物医药企业财务需求的主要途径。创立初期,生物医药类企业一般通过风险资金解决其融资需求。此时医药企业还处于药品研发成功前和市场开发初期阶段,未实现稳定营业收入,也无一定规模的固定资产,故难以获得银行体系融资。而盈利之后,生物医药企业盈利大多出现非线性增长,与风险投资的投资要求契合。至一般药品研发基本成型后,公开市场上市融资开始介入融资环节,以降低企业的股权融资成本。研究显示,一家研发型生物医药企业融资总量中,私募股权类融资(及创业风险投资)、企业合作融资、证券市场融资和其他方式融资(政府项目、天使基金等)所占比例分别为24%,22%,54%和0.2%(王小理,《中小研发型生物医药企业发展与资本市场》)。可见,在生物医药企业发展中后期,证券市场融资是除了私募股权类融资(及创业风险投资)和企业合作之外最主要的融资渠道。不同性质资金和融资根据生物医药类企业不同时期的发展特点分批介入,将更有利于资本的有效配置。

第二,生物医药企业产品性质决定了企业上市前及后均有较长时期处于未盈利状态。一般来说,仿制药研发周期是3-5年,创新药研发周期为8-10年,因此,生物科技企业在上市之前和之后的相当长一段时期内都会出现不能产业化的现象,或虽然有产品上市但研发投资还在持续增加并长期未有盈利。数据显示,2000-2014年期间向美国提交上市申请的4900家企业中,1019家为申请前一年无盈利的企业,其中生物医药企业占9.81%,是仅次于互联网行业的第二大类未盈利上市企业的行业。这与一般主板的上市规则要求的盈利、营业额为正等原则相悖。在实践中,许多已经有一定发展规模的生物医药企业直到上市后10年才开始盈利,如2004年上市的MannKind,主要进行糖尿病胰岛素以及抗肿瘤药物的研发。2002~2004年该公司没有任何收入,但此前研发投入和亏损额均呈持续增加趋势,直至2014年6月公司仍无实质性的收入,其新药研发却已取得阶段性进展。因此,针对生物医药企业设定特定的上市条件以符合其产业融资需求,并设立与之配套的风险披露和投资者保护条款,才能推动这些生物医药企业实现由小到大、由亏损到有盈利的发展,也为多层次资本扶助生物医药企业,充分地为此等企业提供平台、容许其发挥并实现盈利后爆炸式增长的潜能。

第三,双重股权架构适合行业实际运作模式,可促进药物研发团队长期持续投入。药物专利排他性导致创始人对生物医药企业发展处于决定性地位,但是医药企业从开始立项到最终临床,投入周期长,需要大量资金支持。经过多轮融资后创始人团队持股可能降低至不到10%。如何确保自身对研发项目的控制权,不偏离创始人选定的方向,又需要获得发展所需资源对企业进行长期投资,适宜的股权安排和激励机制至关重要。在创始团队不希望发生控制权变化的情况下,同股不同权的股权结构是一种非常有效的安排,能够帮助创立者更有效地收回其前期投入并且已经沉没的成本,更好地激励药物研发团队进行持续性的开发研究,满足生物医药公司的上市要求。

各国针对生物医药行业所采取的上市安排

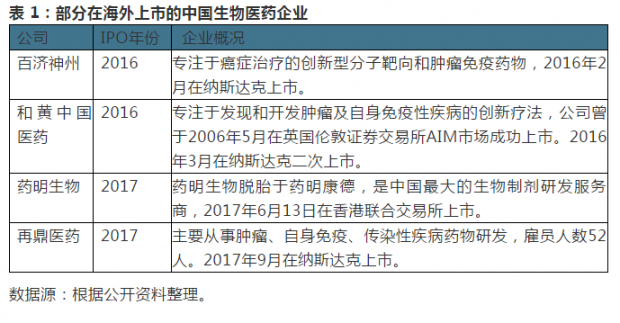

国际主要的证券市场已经逐步建立了适用于生物技术企业上市的证券市场规则。美国的纳斯达克市场是全球生物医药企业上市的主要市场,近年来吸引多家中国企业逐步登陆。万得数据库显示,截止2018年中国共有12家生物医药企业在美上市,总市值达到162亿美元。其中,和黄中国医药、百济神州股价较发行时上涨2.5倍和5.6倍,有利于企业再融资以支持产品开发和成果产业化。

其他国家证券交易所也不断修改其主板上市制度,推动生物科技产业发展。从1993年起,英国伦敦证券交易所(LSE)对其主板进行多次证券制度改革,1995年推出另类投资市场(AIM),促进英国生物科技产业迅速发展,成为世界上最发达和增长最快的生命科技市场之一,英国遂成为仅次于美国的生物科技产业大国。据统计,目前英国有超过5,000家生物技术公司,占整个欧洲的三分一以上,汇聚了世界上一流的生物医药开发人才,不仅巩固了英国生物医药企业的研发实力,也为生物科技公司的资本运作聚集了必要的评估能力。2014年英国生物科技企业募集的风险投资数量和金额在全欧洲位列第一,2016年LSE的主板和AIM板块共有11家和医疗大健康相关的公司成功挂牌。其中生物医疗领域迎来了ConvaTec (康维德)上市,融资14.65亿英镑,成为欧洲医疗板块近20年来最大一笔IPO。

德国法兰克福证券交易所为了解决具有高成长性的科技型企业的融资难题,曾在主板市场之外建立了“新市场”(NeuerMarkt),对上市公司的市场准入标准与信息披露要求均有所放宽。2003年又尝试引进新的股票市场划分,包括将市场分割为两个独立的板块(Prime Standard、General Standard),并构建新的行业指数,只有高级市场(PrimeStandard)发行人才能获纳入法兰克福证交所各项指数;市值大、交易额高的大企业列入DAX指数;传统工业领域的中小企业被纳入MDAX和SDAX指数;科技行业的中小企业则纳入TecDAX指数,并采用不同的透明度标准。2005年又建立了针对中小板块公司的初级市场板块。这些制度创新不仅促进了上市生物技术企业的研发和企业发展,也带动了德国生物产业整体飞速发展。根据《2017-2022年中国医药工业行业市场行情动态与投资战略研究报告》,目前在欧洲国家当中,德国在新药研究与开发方面居欧洲第一,生产的药物占欧洲市场份额的40%以上。2018年1月19日,法兰克福证券交易所迎来首家中国生物科技型企业贝罗尼集团上市。

香港上市制度创新助推生物医药行业发展

相较美国和欧洲资本市场,亚洲区内生物科技产业还处在初步发展阶段。一方面缺乏大型的生物制药公司,国际排名前二十的医药公司大都集中在欧美地区,如默克、琼森、罗氏、诺华等;另一方面也缺乏类似英国剑桥桑格研究院等国际级的生物技术研发中心将生物医药研究转化为商业用途,这不仅限制了亚洲地区生物科技研发集群的形成,也不利于知识、人才汇聚。同时,投资者和分析师对制药公司也缺乏足够的评估经验和专业知识。这些短板也存在于中国市场,但对于中国而言,有利之处在于生物和生命健康产业快速发展,创新产出和能力都在快速提高,初步形成了以长三角、珠三角、环渤海为中心的生物医药产业集群。其中,深圳的生物医药产业规模于2016年达到2000多亿元,已建成华大基因、迈瑞、北科生物等创新型企业319家。港交所针对生物医药产业发展特性修改上市规则,可更好地对接生物医药等新经济的发展要求,成为生物科技行业发展的助推器。具体因素有以下三点:

第一,相较纳斯达克,港股投资者对内地相关法规与市场状况有更好的理解,有助于评估内地生物医药企业的风险;内地投资者也可通过互联互通机制购买于港上市的生物科技公司的股票,为有活力、有发展前景的生物技术企业营造良好的投资者基础和投融资环境。

第二,在此次新推出的上市条例中认可中国国家食品药品监督管理总局(China Food and Drug Administration ,CFDA)为有资格评判生物科技产品开发阶段的监管机构,与美国的FDA及欧洲药物管理局(European Medicine Agency, EMA)同侪,反映出对中国药物标准的认可。过去两年CFDA 药审效率和质量大为提高,使越来越多创新、高质在研项目得到批准,逐步被市场所接受,有利于中国标准在国际市场的运用和推广。

第三,港交所上市平台所提供的“退出渠道”或可有利吸引更多创投资金流向高风险、高回报的生物科技领域,推动行业进一步发展。根据ChinaBio的统计,2015年至2017年上半年,投入到中国生物科技产业的资金达到120亿美元,是同期中国风险投资和私募基金总集资额(450亿美元)的27%。中国香港市场对生物医药企业提供新的融资平台可为投资于此等企业的创投资金提供出路,有利于推动风险投资和私募基金增加在生物医药领域的投资,促进医药企业根据临床试验进展及企业最新规划,通过公开募股的方式筹措新的资金。

巴曙松,中国银行业协会首席经济学家、香港交易所首席中国经济学家

巴晴,香港交易所首席中国经济学家办公室副总裁

原文刊发于《清华金融评论》2018年5月刊

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号