阅读:0

听报道

文 | 左伟(中国科学技术大学) 朱元倩(中国银监会) 巴曙松

近年来,在全球经济缓慢复苏的背景下,我国长期践行稳健中性的货币政策,宏观流动性相对充裕,也使得金融体系蕴藏了大量的系统性风险。与此同时,随着我国金融改革的不断深化以及金融监管的持续加强,金融机构面临的监管约束日益严格。在宏观货币政策调控与微观金融监管约束缺乏协调的背景下,金融机构多次出现阶段性流动性紧张的情况,以宏观流动性充裕、微观流动性不足为特征的“钱荒”事件频发,加剧了金融体系的风险。从货币政策理论来看,传统的货币政策目标并未纳入金融稳定,金融危机爆发后,不少学者指出长期宽松的货币政策是导致金融危机的重要因素之一,从而再次引发了将金融稳定纳入货币政策目标的讨论。“十三五”规划中也已提出,宏观调控的多样化目标不仅包括扩大就业和稳定物价,还包括金融风险防控。从金融监管理论来看,危机后学者们认为对单个金融机构的监管并不能保证整个金融系统的稳健运行,金融监管应更加关注系统性风险的防范,提出了宏观审慎监管框架。 因此,不论是从金融政策的实践来看,还是从货币政策和金融监管的理论发展来看,分析研究货币政策和金融监管的协调都至关重要。本文改进了传统的四部门动态一般均衡模型(DSGE),模拟分析了银行在流动性约束下的行为与货币政策之间可能存在的反馈效应,为宏观货币政策与微观金融监管的协调提供了理论依据和政策建议。

一、文献综述和理论基础

货币政策是宏观经济调控的重要政策手段,中央银行运用利率、存款准备金、公开市场操作等货币政策工具实现价格稳定,促进经济增长。金融监管的目标是维护金融稳定,监管当局通过对金融机构资本充足率、市场准入及信息披露等经营活动的监管来防范金融风险,防止金融体系崩溃对宏观经济产生严重冲击。货币政策是否应同时保证物价稳定和金融稳定,应如何处理金融监管与货币政策的内在冲突,始终是国内外学者争论的焦点。

(一)货币政策与金融监管的文献综述

此次国际金融危机爆发之前,国内外学者对金融监管和货币政策是否存在冲突的观点并不一致。虽然Allen & Gale(1999)认为价格稳定就意味着金融稳定;但是Mishkin(1996)却认为为实现物价稳定而采取的货币政策可能不利于金融稳定,必须在两者之间权衡。国际金融危机所暴露的金融顺周期性和系统性风险等问题对宏观经济运行造成了严重影响,促使人们对现有货币政策和监管框架进行了重新审视,并再次就货币政策是否应将金融稳定重新纳入其目标展开了争论。许多学者研究认为,金融周期与经济周期之间存在非线性的影响关系,金融中介部门的脆弱性会影响到货币政策的有效传导,货币政策也会反过来影响金融中介部门的风险承担(Angeloni等(2015))。因此,货币政策与金融稳定政策的协调是中央银行的重要挑战,并且两者的相互协调问题应是未来一段时间研究的重点方面(Angeloni和Faia,2013)。陆磊和杨骏(2016)提出了流动性、一般均衡与金融稳定的“不可能三角”,对中央银行传统目标及其政策手段局限性进行了深刻反思,指明了金融稳定应重回中央银行目标菜单。

危机前的金融监管以资本监管为主,货币政策与金融监管的协调研究主要是围绕资本监管对货币政策传导渠道的影响展开的,主要包括银行资本渠道和风险承担渠道。银行资本渠道是指在监管资本的硬约束下,商业银行将面临信贷扩张的限制(Bernanke 和 Lown(1991),Blum和Hellwig(1995),Thakor(1996),Bernanke,Gertler和Gilchirist(1999))。银行资本约束的引入,事实上为金融体系和实体经济植入了某种放大机制(Kopecky和VanHoose,2004; Chami 和 Cosimano,2001;Zicchino,2006; Bolton 和 Freixas,2006)。巴塞尔协议的实施在某种程度上强化了这种放大机制,即强化了银行资本监管的周期性。近年来,银行风险承担渠道逐步引起关注,学者们指出资本监管还通过风险承担渠道顺对货币政策有效性产生影响(Danielsson(2004),Borio 和 Zhu(2008))。

危机后,流动性监管与资本监管成为金融监管的双约束,新的约束显著改变了金融机构的微观行为,并对货币政策产生了重要影响。然而目前,该领域的研究文献相对较少,且多集中于市场流动性而非微观机构的流动性。Acharya和Naqvi(2012)提出,流动性泛滥会导致银行过度承担风险,宽松货币政策可能带来金融体系的风险隐患。Carrera和Vega(2012)运用带有银行间市场的DSGE模型研究了银行相互之间在银行间市场的拆借行为对于存款准备金要求等非常规货币政策造成的冲击作用。他们认为银行在银行间市场的拆借行为会加剧市场上的流动性问题,而存款准备金调整能有效控制这种拆借行为,因此存款准备金调整政策能够作为有效的货币政策与利率调整政策相互补充。而Brzezina和Makarski(2010)更关注生产商为寻求抵押贷款而质押给金融中介机构的抵押物价值变动效应,他们认为市场流动性收紧会降低抵押物的价值,并最终通过资产价格和信贷市场的相互影响产生严重的金融冲击。Kiyotaki和Moore(2012)构建的模型中引入了持有不同流动性资产的金融中介,并分析了流动性冲击下的资产价格和各宏观经济变量的动态运行机制,以及公开市场操作对金融中介的资产配置组合的影响。

从目前的研究来看,大多数学者仍集中于资本监管对货币政策传导渠道的影响研究,而对于流动性监管对货币政策有效性影响的研究文献较少。本文在Bernanke等人(1999)以及Gertler和Kiyotaki(2010)的模型基础上进行了改进,建立了包括流动性约束的四部门DSGE模型,模拟分析了在货币政策冲击等外部冲击下、受到流动性约束的银行资产负债表和微观行为所出现的变化,及其对宏观货币政策效果的影响大小和作用机制。

(二)货币政策与金融监管协调的理论分析

资本充足率要求以及流动性要求等金融监管具有典型的顺周期效应,因此常与逆周期的货币政策调整产生冲突,使得宏观调控的预期效果产生偏差,放大经济波动。根据之前学者的研究结论(Borio and Zhu,2008;熊丹等,2013),金融监管常通过四个主要路径对货币政策调控产生影响和冲突、造成经济波动的放大效应,包括资产价格和估值扭曲效应\利润寻求效应\央行沟通与反应效应与历史习惯影响效应(图1)。

首先,金融监管造成了资产价格和估值的扭曲。资产价格和估值的扭曲效应(Borio and Zhu, 2008)是指利率的降低提高了资产价格和抵押品价值,从而使得银行资产估值上升,提高了银行的风险容忍度。当考虑金融监管尤其是流动性约束时,利率降低导致的当前资产价格的上升可能恰好处于资产价格泡沫的累积期,银行会基于对未来资产泡沫破灭的预期以及金融监管的要求对当前的风险容忍度进行调整;而利率上升导致的资产价格和抵押品价值的螺旋式下降会极大的降低银行的风险容忍度。

其次,金融监管还通过利润寻求效应产生影响。利润寻求效应(Rajan, 2006) 是指宽松的货币政策降低了无风险收益率,缩小了银行存贷款利差,降低了银行利润率,使得银行在谋求更高利润的驱使下寻找更高风险的资产。但是高风险的资产往往与低流动性相挂钩,当考虑流动性监管时,银行需要重新进行风险判断和行为选择。例如,当银行的流动性水平较低时,银行很难选择流动性较低的高收益资产。

再次,金融监管会干扰央行沟通与反应效应。央行沟通与反应函数(Borio and Zhu, 2012)效应主要包括两种效应:一是“透明度效应”,是指央行货币政策透明度的提升将减少市场的不确定性,降低风险溢价,进而使得银行愿意承担更多的风险。二是“保险效应”,如果市场一致预期央行将把宽松的货币政策作为应对负面冲击的手段,那么银行会降低其风险容忍度。金融监管是影响银行风险预算的重要因素,对上述两种效应都会造成干扰。

最后,金融监管将强化历史习惯影响效应。该效应源于资产定价模型,强调历史习惯对于投资者(银行)风险承担的延续性影响(Altunbaş等人,2010)。Campell和Cochrane (1999)认为,经济扩张时期的宽松货币政策环境下,银行的风险容忍度可能会降低。同理,当银行长期处于低风险、低利率的环境中时,银行对未来的宽松政策预期可能保持乐观。当考虑金融监管要求尤其是流动性要求时,低利率环境下宏观流动性的充裕会进一步强化银行的乐观情绪。

因此,金融监管会从上述四条路径对货币政策调控效果产生影响,下文将根据模型和模拟分析进行检验。具体到资本监管和流动性监管来看,货币政策与流动性监管的关联性更高,从某种意义上说,货币政策是一种宏观流动性的调控,其与微观流动性监管的协调至关重要。这也是本文的模型选择流动性约束作为金融监管约束的原因。

二、DSGE模型构建

动态随机一般均衡模型(Dynamic Stochastic General Equilibrium Model,DSGE)是近年来中央银行在宏观经济分析及货币政策分析方面的重要研究工具之一,也是中央银行在经济建模方面的一个新视角。在传统计量经济模型中,微观经济分析与宏观经济分析基本上处于相对隔离的状态,模型缺乏良好的整体性特征(刘斌,2008)。这使得传统的计量经济模型在分析宏观的货币政策和微观的金融监管之间的协调关系时困难重重。与传统计量经济模型相比,DSGE模型具有显性建模框架、理论一致性、长短期分析的有机整合等建模优势,尤其在分析宏观的经济运行特征与微观的经济主体行为决策之间的相互影响关系方面具有独特优势。随着计算机运行速度的大幅提高及贝叶斯估计方法的不断改进,DSGE模型的更新程度及应用广度不断提高,并逐渐成为许多中央银行(如英格兰银行和加拿大中央银行)定量分析以及建模策略的基准模型之一。

(一)传统的DSGE模型

传统的三部门DSGE模型包含的经济主体有居民、厂商和政府三个部门,但是对金融机构和金融市场的设计较为简单,没有对金融机构的微观行为决策进行较详细的描述。之后的许多学者对三部门DSGE模型进行了改良,提出了包含居民、厂商、金融机构和中央银行等四个经济主体的四部门DSGE模型。

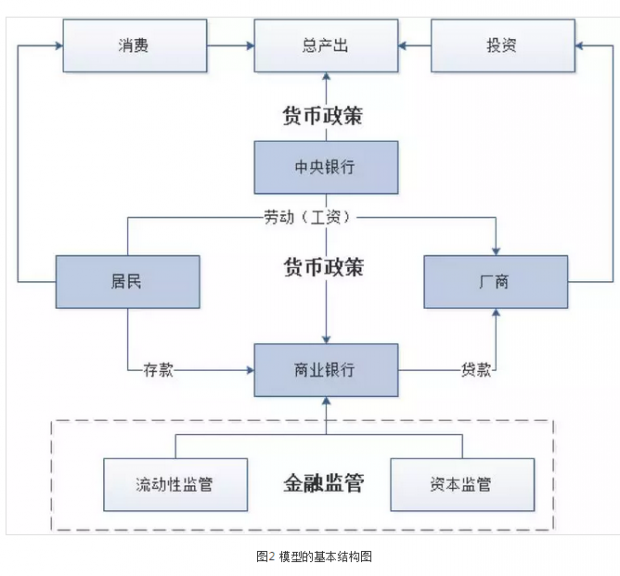

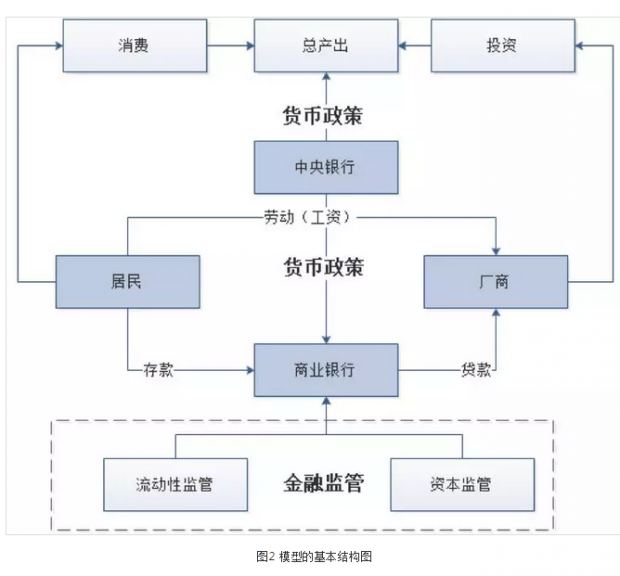

假设中央银行将基准利率作为货币政策工具,则货币政策冲击在四部门DSGE模型中的传导机制可描述如下:货币政策冲击(利率水平的突然变化)会使得居民、厂商及商业银行的行为决策发生变化。对居民来说,居民将在新的利率环境下对消费、劳动力供给及存款的选择进行决策和调整。对厂商来说,市场收益率的变化将影响厂商对劳动力和资本投入的需求以及最后的产出水平。对商业银行来说,存款利率的变化将使银行对厂商资本投入的供给总量及贷款定价水平进行调整。最终总供给和总需求动态平衡,模型达到新的稳态。

(二)引入流动性约束的DSGE模型

传统的四部门DSGE模型通常忽视了金融监管当局对于商业银行的流动性约束,随着流动性风险逐渐受到巴塞尔协议III以及各国监管当局的高度关注,学者们意识到流动性约束导致的压力会使得商业银行在市场流动性短缺的环境下,动态调整其资产负债表结构,从而影响到产出等宏观变量,对货币政策传导和作用效果产生干扰。因此,本文在Gertler和Kiyotaki(2010)所建立的DSGE模型基础上做了修正,将金融监管当局对于商业银行的流动性约束及商业银行自身的资产负债表调整行为纳入到模型中,考虑商业银行的流动性约束对于模型中各个经济主体以及货币政策效果的影响及作用机制。

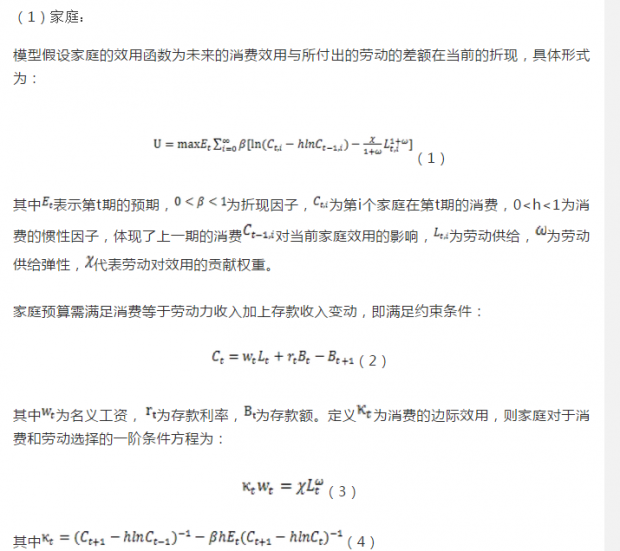

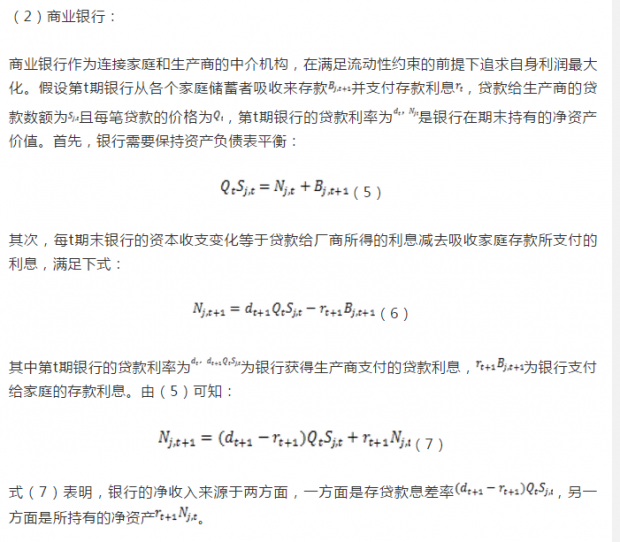

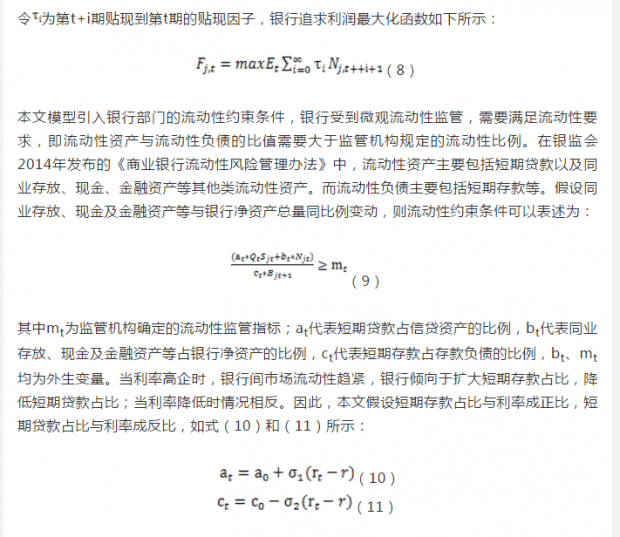

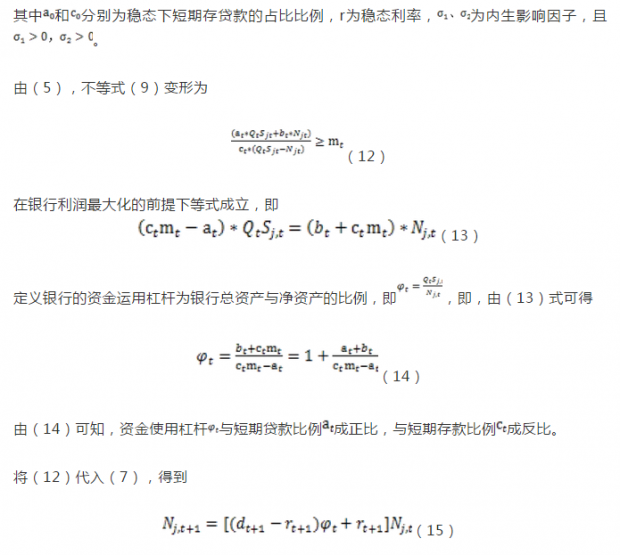

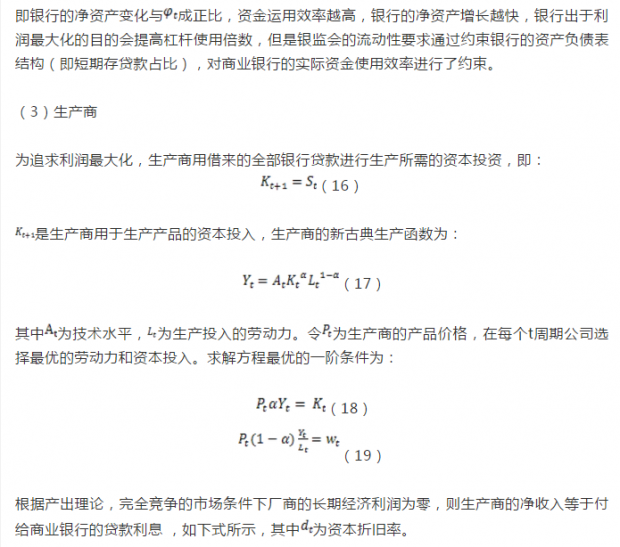

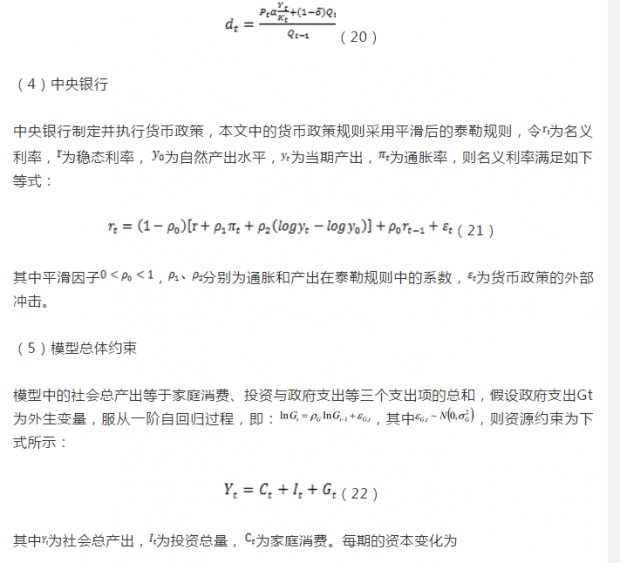

具体的方程系统如下:

三、实证分析

DSGE模型的非线性特点使得模型的求解及对参数的校准和估计非常困难。为此,DSGE模型的求解过程通常采取如下步骤:首先确定模型的稳态,并校准确定稳态的大部分参数。其次,在稳态附近对模型进行对数线性化从而得到模型的动态方程并对模型进行求解。在本文中,参数校准主要参考之前研究文献的估计结果。

(一)模型估计

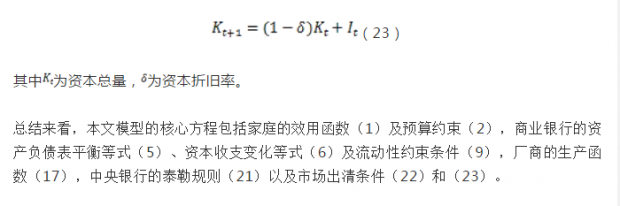

我们首先对模型中的部分基本参数和变量稳态值进行赋值。表1列出了本文模型的11个参数值,根据Primiceri等人在2006年通过贝叶斯估计得到的参数估计结果,本文选择消费惯性因子h=0.815,劳动供给弹性。消费惯性因子h即是外部消费惯性因子,体现的是消费者的攀比效应(catching up with Jones effect)。当消费者在进行消费攀比时,一方不可能迅速赶上另一方,因此h取值介于0到1之间。贴现率参照刘斌(2008)的估计结果取0.99,劳动对效用的影响权重以及资本的季度折旧率δ参考康立和龚六堂(2014)的校准结果分别取3.4和0.025,相当于资本年折旧率为10%,这与标准DSGE模型的参数选取保持一致(康立和龚六堂(2014))。与劳动供给弹性ω一起,劳动对效用的影响权重取3.4保证了均衡时的劳动供给稳定在0.3左右,这与大多数关于新兴市场国家研究的经典文献保持一致。政府购买的回归系数ρG和随机扰动项的方差σG参照马文涛(2011)的估计结果。他选取我国近15年的财政支出,经过季节性调整和HP滤波处理后,得到ρG取值为0.82,σG取值为6.55%。

对于资源约束方程中政府支出的占比,巴西、俄罗斯、南非等具有代表性的新兴市场经济体在2007年次贷危机刚发生时分别为18.2%、19.6%和19.1%,因此G/Y的稳态值赋值为0.2。资本在生产函数中的权重以及泰勒规则中的三个参数估计参考Gertler和Karadi(2011)的校准结果,与传统的泰勒规则取值保持一致,取值如表1所示。

(二)外部冲击下的模型动态分析

在得到模型的估计结果后,本文运用模型进行外部冲击的情景分析和政策模拟。基于校准后的模型参数,本文首先假设模型处于稳态水平,然后对模型施加外部冲击,通过随机模拟计算得到外生冲击下各变量的脉冲响应曲线,并分析流动性约束下的商业银行微观行为对投资、产出等宏观经济变量及货币政策效果产生的影响。

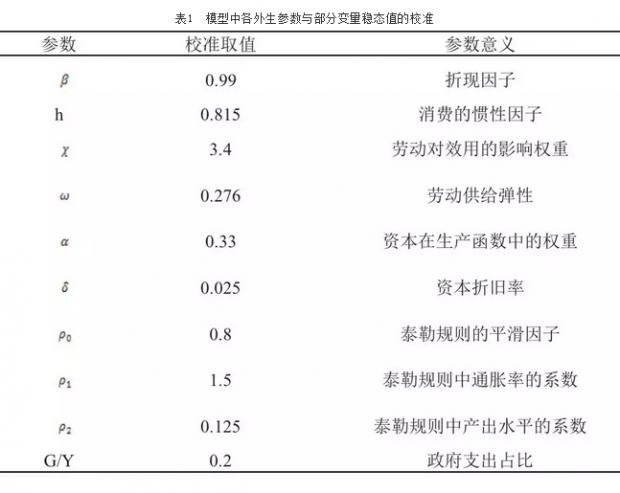

技术冲击的模型动态分析。假设对模型施加1%的技术负向冲击,各变量在40期模拟期内的变化率如图3所示,其中Rn为利率,PHI为银行的资金使用杠杆,SPR为贷款利率与无风险利率的差值(),Y为产出,C为消费,I为投资,K为资本,PI为通胀率。

由图3可知,消费(C)、投资(I)及产出(Y)均受到技术冲击的影响而在初期下降,其中消费下降幅度较小,约为0.8%,产出下降幅度约为1%,投资受到的技术冲击影响最大,下降了约5%。之后三个宏观变量逐渐在20期左右恢复到稳态。PHI和无风险利率(Rn)在受到冲击后立即跳高,PHI上升了约3%,无风险利率变动幅度较小、上升了约0.05%。之后PHI在第10期左右恢复稳定,而利率在第20期左右逐渐回落到稳态。在整个模拟周期内,通胀率(PI)的变化较小(稳定在0.04%以下),呈逐渐上升的态势。模拟结果表明,一方面负向技术冲击在一定程度上降低了投资回报以及热情,从而拉低了各宏观经济变量,这与传统模型的模拟结果类似。另一方面,(PHI)与短期贷款比例成正比,与短期存款比例成反比,的跳高表明:在负向技术冲击的影响下,为保证足够的流动性以满足流动性约束,银行提高了短期贷款比例(即流动性资产比例),降低了短期存款比例(即流动性负债比例),最终提高了资金使用效率。与宏观经济变量相比,银行的资金使用杠杆通常在第10期左右就回复稳态,这表明银行在短期存贷款比例方面的调整和反应速度较快。

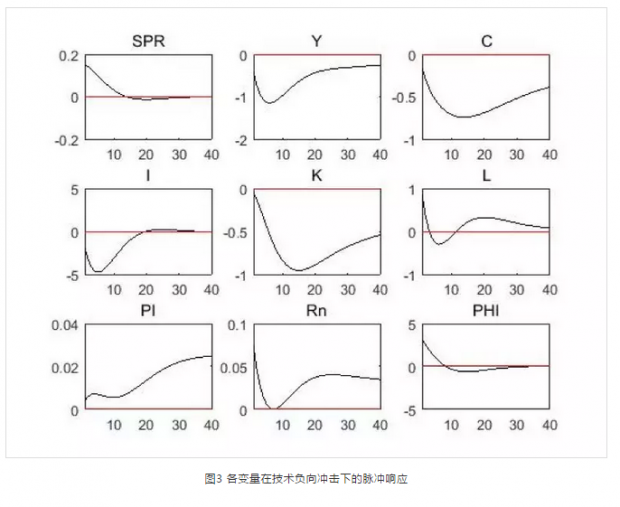

货币政策冲击下的模型动态变化。接下来本文考虑货币政策冲击给模型各变量带来的影响。因为美联储等全球大多数国家央行的加息一般都是以25个基点为单位,因此在本文中一单位的货币政策冲击即为短期利率突然波动0.25%。假设货币政策变动,短期利率突然上升1单位(25个基点,即0.25%),各变量在40期内的变化率如图4所示(变量名称与图3相同)。当短期利率突然上升时,与技术冲击相类似,消费(C)、投资(I)及产出(Y)变化率均受到一定的冲击而下降,但受影响程度小于技术冲击。消费下降了约0.1个单位,投资下降了约3个单位,产出下降了约0.5个单位。之后三个变量逐渐在20期以后恢复到稳态。银行的资金使用杠杆(PHI)在初期突然跳高5个单位之后逐渐达到新的稳态,受影响程度要高于技术冲击带来的影响。利率(Rn)短暂跳高1单位之后很快就到达新的稳态,而通胀率(PI)受到利率冲击后出现了小幅下跌。模拟结果表明,与技术负向冲击类似,货币政策冲击使得投资和消费成本升高,降低了投资和消费热情,从而对产出造成冲击,但是受影响程度小于技术冲击的影响。另一方面,货币政策冲击使得市场资金运用成本升高,市场流动性降低,银行为满足流动性约束而提高短期贷款比例、降低短期存款比例,使得银行资金使用杠杆上升。货币政策冲击使得银行对于流动性资产和流动性负债的配置要求提高,对于短期存贷款比例调整的幅度较大(体现在的变化幅度较大)。

(三)模型比较

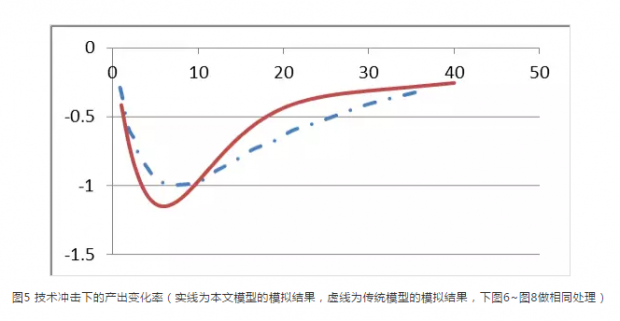

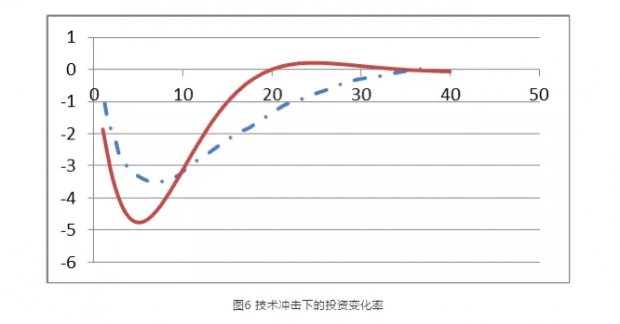

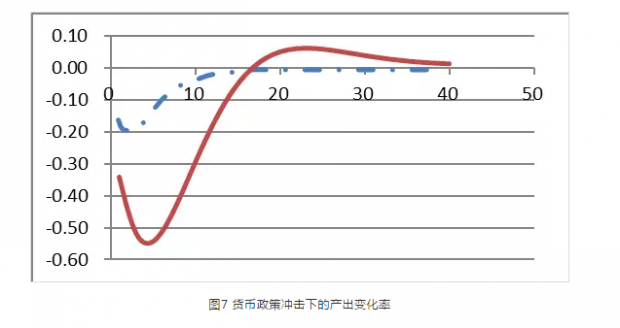

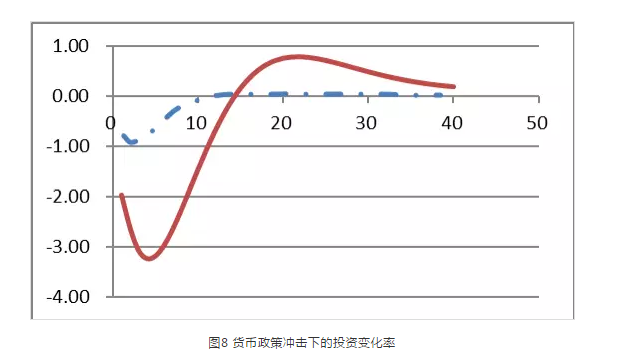

引入银行的流动性约束,将导致银行在外部冲击下主动调整自身负债结构和存贷款行为,从而对宏观经济变量产生冲击。为研究银行的流动性约束对于产出等宏观经济变量以及货币政策传导的影响效果和作用机制,我们将本文所建立的模型与去除银行流动性约束之后的传统模型进行比对,观察不同模型的宏观变量波动差异,模拟结果如图5~图8所示(实线为本文模型的模拟结果,虚线为传统模型的模拟结果)。

当外部冲击为技术冲击时(图5、图6),传统模型中的投资和产出波动的最大值控制在-4%和-1%之内。当模型加入银行流动性约束之后,投资和产出波动的最大值扩大为-5%和-1.2%左右。技术的负向冲击影响了生产商的投资热情和资本需求,从而使得资产价格下跌。根据银行风险承担渠道的资产价格和估值效应,资产价格的下跌降低了银行资产估值,从而使得银行调低自身的风险容忍度,更倾向于持有流动性较高的资产,同时减少流动性负债。反映到模型上,银行的短期贷款比例上升,短期存款比例下降,整体的资金使用杠杆上升。长期贷款供给的减少和长期存款需求的增加共同推高了贷款利率,进一步增加了资本运用成本,使得投资和产出受到的影响再次扩大。因此,银行的流动性约束通过降低投资水平,而对产出造成了影响效应的放大。而在不考虑银行流动性约束的传统模型中,负面冲击的效果不会被放大,因此投资和产出受到的影响较小。

当外部冲击为货币政策冲击时,传统模型中的投资和产出通常在第10期就达到新的稳态,且波动最大值控制在-1%和-0.2%之内。但是当模型加入银行的流动性约束之后,投资和产出在第40期才逐渐达到新的稳态,且波动最大值扩大到-3%和-0.5%。利率的负向冲击直接提高了资金的使用成本以及市场上流动性的紧张程度,使得银行为满足流动性约束而重新调整了短期存贷款的配置比例。反映到模型上,银行的短期贷款比例上升,短期存款比例下降,整体的资金使用杠杆大幅上升。因此,流动性约束放大了货币政策对投资和资产价格的负向冲击效应。流动性约束对于货币政策冲击的放大效应较为显著:投资和产出受到的负面冲击较大,作用周期较长,投资和产出变化率回复到稳态所需要的时间较长。

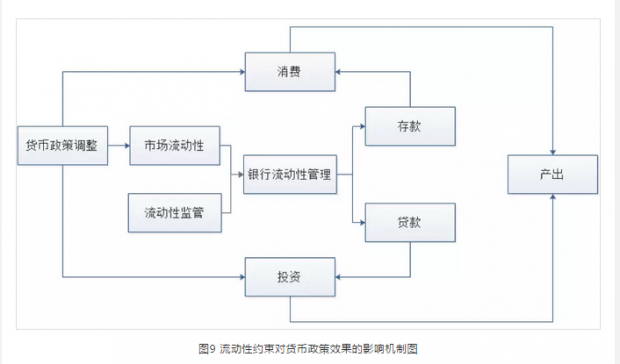

流动性监管的顺周期效应。目前大多数文献研究认为,商业银行的资本监管会通过其顺周期性影响宏观经济运行,即在经济上行时,贷款偿还率高,信贷资产风险评级较高,银行资本充足,较容易达到资本监管要求,便可以利用充足的资本金发放更多的贷款,刺激经济进一步升温;而在经济下行阶段,随着贷款违约率和不良贷款率的上升,银行信贷资产风险评级迅速降低,为了满足资本监管要求,银行会紧缩信贷以保留更多资本金,进一步加剧了经济衰退。本文的模型模拟结果表明,类似于资本监管,流动性监管同样会通过改变银行的资产负债表结构对宏观经济造成冲击,并干扰货币政策传导效果。由于我国银行的非流动性资产大多以贷款为主要形式(宋玉颖和刘志洋,2013),因此银行的流动性约束直接导致了积极吸收存款、放缓贷款规模等行为,从而对货币政策冲击下的投资、消费、产出等宏观经济变量造成扩大影响(如图9所示)。

与本文模型相比,金融实践中银行的微观金融监管可能造成的影响更为显著。孙国峰(2014)认为,我国货币政策操作框架正逐渐向结构性流动性短缺的操作框架转变,在这样的货币政策框架下,冲击多是紧缩方向的负面冲击,并且发生负面冲击时,银行会倾向于持有较多的流动性以应对不确定性,预防性需求增加会导致流动性需求上升。

首先,金融实践中的负向冲击具有更大的不确定性:一方面,冲击本身具有不确定性;另一方面,不同类型的商业银行由于信息获取程度的差异,对冲击的认知度差异,采取不同程度的流动性约束也会放大冲击的不确定性。因此,金融实践的负向冲击更容易造成市场流动性的紧张局面,刺激冲击下银行调整自身的资产负债表管理,从而造成更严重的宏观经济变量冲击。具体来说,由于冲击的不确定性,流动性充足的银行和流动性紧缺银行都会增加预防性需求,从而使银行体系流动性需求保持高位。由于流动性充足的银行可会因为预防性需求而保留过多的流动性,因此即使银行体系流动性总量充裕、货币市场利率不断高企,流动性供求缺口仍然很难消除,此时银行间市场的流动性借助作用大大降低,大多数银行只能求助于对自身资产负债表的调整,主要包括短期存贷款比例的调整等。

其次,金融实践中的中央银行在判断银行流动性需求时经常出现偏差,从而难以在合适的时机提供流动性补给。在我国,由于银行体系的流动性需求不稳定,精确预测流动性需求的难度较大,即使由银行自身来预测流动性并向中央银行报告也有其局限性。一是银行由于上述的信息不对称等原因,无法准确预测自身流动性需求;二是参与中央银行公开市场操作的一级交易商通常只有少数大型银行及其他金融机构,大量中小银行流动性需求没有被统计在内;三是中央银行操作时间较收集银行需求的时间会有一定的滞后,待中央银行操作时银行的需求已经发生了变化。

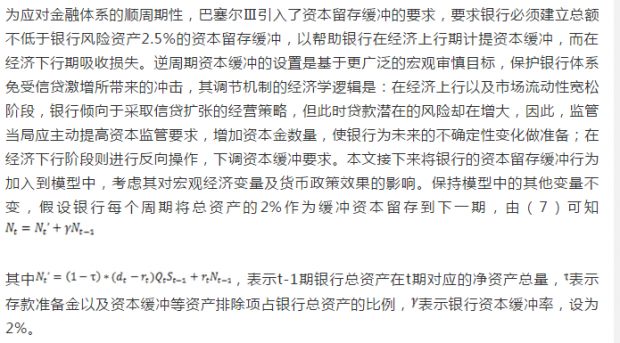

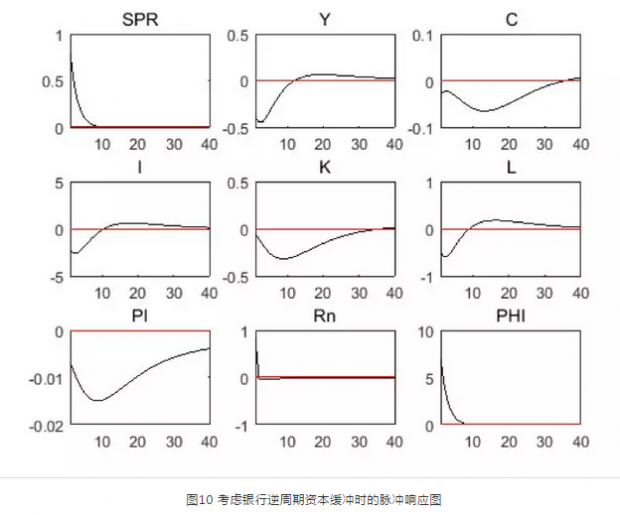

四、引入逆周期资本监管的DSGE模型

假设央行调整货币政策,短期利率突然上升0.25%(即1单位,25个基点),模型的脉冲响应如图10所示。由图4和图10对比可知,模型加入逆周期资本缓冲后,资本(K)、消费(C)、投资(I)以及产出(Y)等宏观经济变量的降幅均明显变小,其中资本的跌幅控制在0.5%,消费的跌幅控制在0.1%,投资的跌幅在2.5%左右,产出的跌幅控制在0.5%内。另一方面,通胀率PI的波动控制在0.02%,银行的资金使用杠杆以及市场存贷款利差的恢复稳态速度加快,在第6期就逐渐达到稳态。模拟结果表明,逆周期资本缓冲缓解了市场的流动性紧张程度以及银行资产负债表的流动性压力,降低了银行调整短期存贷款比例等流动性管理行为的程度,使得资本、通胀、投资以及消费水平受影响程度减小,最终降低了货币政策调整对于产出的负向冲击。

模拟结果表明,逆周期资本缓冲是缓解市场流动性紧张程度和银行流动性压力的有效工具之一,能够有助于降低金融监管对于货币政策冲击的干扰。逆周期资本缓冲的调节行为在客观上调整了整个银行业信贷投放的合理性,使得银行在市场流动性充裕时期就提前进行流动性囤积(liquidity hoarding),对“熨平”经济周期波动以及市场流动性波动起到正面作用。目前的相关研究文献认为,银行资本缓冲主要通过三条微观渠道影响实体经济:一是影响银行的贷款数量,二是影响银行的贷款价格,三是影响银行的存款价格(黄宪和熊启跃,2013),这与本文模型的模拟结果相吻合:“逆周期资本缓冲”通过缓解银行资产负债表的流动性压力,缓解了银行调整短期存贷款比例等流动性管理行为的执行力度,使得银行的存贷款规模和价格波动范围减小,最终降低了货币政策调整对于资本、通胀、投资、消费以及产出的负向冲击。

五、结论及政策建议

本文构建了一个包含流动性约束下的银行部门的动态随机一般均衡模型,分别模拟了在技术冲击和货币政策冲击下、受到流动性监管的银行部门的微观资产负债表结构调整行为以及投资、产出等宏观经济变量的变化,并对比分析了流动性约束对于货币政策调整的影响机制,最后分析了逆周期资本缓冲如何减弱金融监管对于货币政策调整的影响。结果表明:一是微观流动性约束会加大宏观货币政策对投资、产出等宏观经济变量的负面影响。在紧缩货币政策的影响下,资本价格的下跌以及市场流动性紧张会增加银行的流动性压力。在流动性监管的约束下,银行会通过调整吸储信贷行为对自身资产负债表进行动态调整,使得投资、产出受到的负面冲击进一步扩大。二是面对技术冲击和货币政策冲击时,微观流动性约束对货币政策冲击的影响较大。货币政策冲击下的流动性约束对投资和产出造成的影响大,作用周期长,投资和产出变化率回复到稳态所需要的时间较长。三是逆周期金融监管有助于缓解流动性约束对货币政策调整的影响。当加入逆周期资本缓冲之后,模拟结果表明,逆周期资本缓冲通过缓解银行资产负债表的流动性压力,缓解了银行调整短期存贷款比例等流动性管理行为的执行力度,使得银行的存贷款规模和价格波动范围减小,最终降低了货币政策调整对于资本、通胀、投资、消费以及产出的负向冲击,有助于减弱金融监管对货币政策的反馈效应。

金融危机之后,旨在保障市场稳定的流动性监管开始在各国逐步受到关注和实施,而金融监管与货币政策的协调则是构建金融稳定体系的重要前提。本文的研究结论表明,流动性监管下的银行会随着利率变化及市场流动性状况动态调整其资产负债表结构,从而放大货币政策变动对于投资、产出等宏观经济变量的影响,而逆周期资本缓冲能够通过稳定银行信贷的波动来减弱这一负面影响的放大。因此,我国的宏观经济管理当局在进行货币政策调控的过程中,需要充分意识到流动性监管与货币政策之间的协调影响关系,降低二者间不利的反馈效应:中央银行在货币政策的制定中,充分考虑金融机构受到的监管约束。同时在金融监管政策的制定中,必须结合当前的货币政策及宏观流动性状况。

参考文献:

[1] 黄宪,王露璐,马理,代军勋. 货币政策操作需要考虑银行资本监管吗[J]. 金融研究,2012,(04):17-31.

[2] 黄宪,熊启跃. 银行资本缓冲、信贷行为与宏观经济波动——来自中国银行业的经验证据[J]. 国际金融研究,2013,(01):52-65.

[3] 康立,龚六堂.金融摩擦、银行净资产与国际经济危机传导——基于多部门DSGE模型分析[J].经济研究,2014,49(05):147-159.

[4] 廉永辉,张琳. 流动性冲击、银行结构流动性和信贷供给[J]. 国际金融研究,2015,(04):64-76.

[5] 刘斌. 我国DSGE模型的开发及在货币政策分析中的应用[J]. 金融研究,2008,(10):1-21.

[6] 陆磊,杨骏. 流动性、一般均衡与金融稳定的“不可能三角”[J]. 金融研究, 2016, (01): 1-13.

[7] 陆磊. 货币政策与审慎监管关系若干理论问题[J]. 福建金融,2016,(07):4-8.

[8] 马文涛.货币政策的数量型工具与价格型工具的调控绩效比较——来自动态随机一般均衡模型的证据[J].数量经济技术经济研究,2011,28(10):92-110+133.

[9] 马勇,陈雨露. 宏观审慎政策的协调与搭配:基于中国的模拟分析[J]. 金融研究,2013,(08):57-69.

[10] 彭文艳. 金融危机后的DSGE宏观经济模型反思和改进[J]. 时代金融,2015,(30):27-28.

[11] 宋玉颖,刘志洋.流动性风险对银行信贷行为的影响[J].金融论坛,2013,18(08):10-16+35.

[12] 孙国峰,蔡春春. 货币市场利率、流动性供求与中央银行流动性管理——对货币市场利率波动的新分析框架[J]. 经济研究,2014,(12):33-44+59.

[13] 王爱俭,王璟怡. 宏观审慎政策效应及其与货币政策关系研究[J]. 经济研究,2014,49(04):17-31.

[14] 王晓,李佳. 金融稳定目标下货币政策与宏观审慎监管之间的关系:一个文献综述[J]. 国际金融研究,2013,(04):22-29.

[15] 王兆星. 首次建立国际统一的流动性监管标准——国际金融监管改革系列谈之三[J]. 中国金融,2013, (14): 19-21.

[16] 谢平,邹传伟. 金融危机后有关金融监管改革的理论综述[J]. 金融研究,2010,(02):1-17.

[17] 熊丹,郑亚平,石慧.货币政策与金融监管的冲突与治理[J].宏观经济研究,2013(04):20-27.

[18] 张健华,贾彦东. 宏观审慎政策的理论与实践进展[J]. 金融研究,2012,(01):20-35.

[19] 周小川. 金融政策对金融危机的响应——宏观审慎政策框架的形成背景、内在逻辑和主要内容[J]. 金融研究,2011,(01):1-14.

[20] 邹传伟. 对Basel Ⅲ逆周期资本缓冲效果的实证分析[J]. 金融研究,2013,(05):60-72.

[21] Acharya, V. and H. Naqvi, The seeds of a crisis: A theory of bank liquidity and risk taking over the business cycle. Journal of Financial Economics, 2012. 106(2): p. 349-366.

[22] Allen F, Gale D. Bubbles, crises, and policy[J]. Oxford Review of Economic Policy, 1999, 15(3): 9-18.

[23] Altunbas Y, Gambacorta L, Marques-Ibanez D. Does monetary policy affect bank risk-taking?[J]. 2010.

[24] Angeloni I, Faia E, Duca M L. Monetary policy and risk taking[J]. Journal of Economic Dynamics and Control, 2015, 52: 285-307.

[25] Angeloni I, Faia E. Capital regulation and monetary policy with fragile banks[J]. Journal of Monetary Economics, 2013, 60(3): 311-324.

[26] Bernanke B S, Gertler M, Gilchrist S. The financial accelerator in a quantitative business cycle framework[J]. Handbook of macroeconomics, 1999, 1: 1341-1393.

[27] Bernanke, Ben S., Cara S. Lown. The Credit Crunch. Brookings Papers on Economic Activity, 1991, 2: 205 - 247.

[28] Bianchi, J., Bigio, S., Banks, Liquidity Management, and Monetary Policy. 2014: Federal Reserve Bank of Minneapolis Research Department Staff Report 503.

[29] Blum, J., M. Hellwig. The Macroeconomic Implications of Capital Adequacy Requirements for Banks. European Economic Review,1995, 51: 1 - 17.

[30] Bolton P, Freixas X. Corporate finance and the monetary transmission mechanism[J]. The Review of Financial Studies, 2006, 19(3): 829-870.

[31] Borio, C. ,H. Zhu. Capital Regulation, Risk-Taking and Monetary Policy: A Missing Link in the Transmission Mechanism?. BIS Working Papers, 2008, No 268.

[32] Brzoza-Brzezina M, Makarski K. Credit crunch in a small open economy, National Bank of Poland[R]. Working Paper 75, 2010.

[33] Campbell J Y, Cochrane J H. By force of habit: A consumption-based explanation of aggregate stock market behavior[J]. Journal of political Economy, 1999, 107(2): 205-251.

[34] Carrera C, Vega H. Interbank market and macroprudential tools in a DSGE model[J]. Serie de Documentos de Trabajo, 2012, 14.

[35] Chami R, Cosimano T F. Monetary policy with a touch of Basel[J]. Journal of Economics and Business, 2010, 62(3): 161-175.

[36] Christiano, L., Eichenbaum. M., Evans. C., 2005. Nominal rigidities and the dynamics effects of a shock to monetary policy, Journal of Political Economy.

[37] Danielsson J. , H. S. Shin,J. P. Zigrand. The Impact of Risk Regulation on Price Dynamics. Journal of Banking and Finance, 2004, 28( 5) : 1069 - 1087.

[38] Gertler M, Karadi P. A model of unconventional monetary policy[J]. Journal of monetary Economics, 2011, 58(1): 17-34.

[39] Gertler M, Kiyotaki N. Financial intermediation and credit policy in business cycle analysis[M]//Handbook of monetary economics. Elsevier, 2010, 3: 547-599.

[40] Kiyotaki N, Moore J. Liquidity, business cycles, and monetary policy[R]. National Bureau of Economic Research, 2012.

[41] Kopecky K J, VanHoose D. Bank capital requirements and the monetary transmission mechanism[J]. Journal of Macroeconomics, 2004, 26(3): 443-464.

[42] Mishkin F S. Understanding financial crises: a developing country perspective[R]. National Bureau of Economic Research, 1996

[43] Primiceri G E, Schaumburg E, Tambalotti A. Intertemporal disturbances[R]. National Bureau of Economic Research, 2006.

[44] Rajan, R. G. Has Financial Development Made the World Riskier?. NBER Working Paper, 2005. No. 11728.

[45] Smets, F., Wouters, R., 2007. Shocks and frictions in U.S. business cycles: a Bayesian DSGE approach. American Economic Review.

[46] Thakor A. Capital Requirements, Monetary Policy, and Aggregate Bank Lending: Theory and Empirical Evidence. Journal of Finance, 1996, 51: 279 – 324.

[47] Zicchino L. A model of bank capital, lending and the macroeconomy: Basel I versus Basel II[J]. The Manchester School, 2006, 74(s1): 50-77.

文章刊于《金融论坛》2018年第4期

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号