阅读:0

听报道

文 | 巴曙松 王志峰(挖财网副总裁) 杨倞等

一.一带一路”区域内现有的金融支持力度不足,需要大量的外部资金注入

1、区域内产能和投资缺口严重

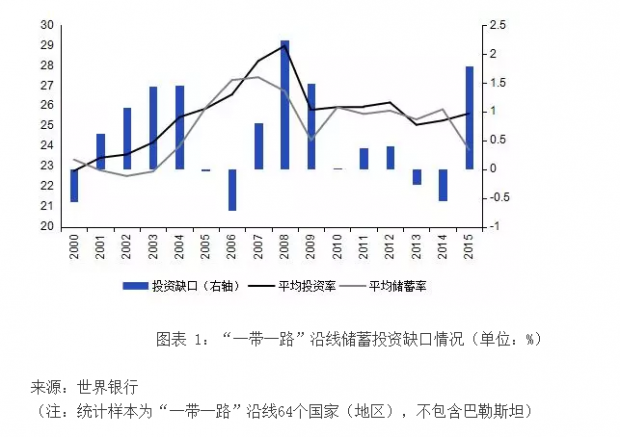

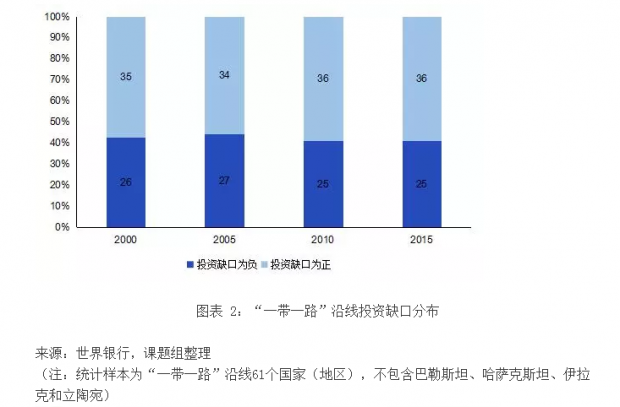

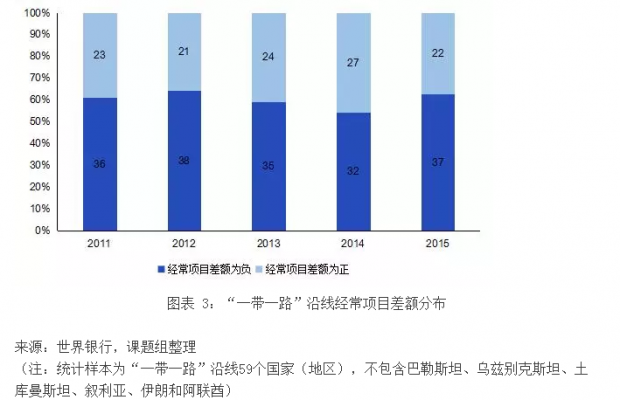

“一带一路”区域大部分年份的投资缺口问题严重,2015年该区域的平均投资缺口为1.78%。从投资缺口的分布看,超过一半国家投资缺口为正,主要分布在中东欧、南亚和独联体国家(地区)。与此同时,区域内大部分国家的经常项目差额为负。2015年可得数据的61个国家中有36个国家的经常项目差额为负,主要分布在南亚、独联体和中东欧国家(地区)。大部分国家与中国工业化进程初期所呈现出的经济特征类似,符合发展经济学中所关注的“两缺口”模型所述特征:国内资本无法满足投资需求而产生投资缺口,其存在使该国被迫因依赖他国资源而产生外汇缺口。外在表现为显著的净进口,经济对国外产能、资本需求大、依赖程度高。

2、区域内大多数国家融资体系不发达

金融科技对资产管理行业的重塑势不可挡,尤其在亚太地区,已经形成了金融科技发展的良好基础,且不同国家在实践探索中确立了各自的比较优势,加之金融科技对于资产管理行业重塑也处于不同阶段,未来优势互补,共同推动行业升级成为亚太各国资产管理领域合作的重要内容之一。其中,沿比较优势方向,实现金融科技技术、产品转移及本土化为合作的核心和重点。通过直接收购、合资或加强战略合作和直接投资实现金融科技在资产管理领域的多方共赢为合作的重要方式之一。

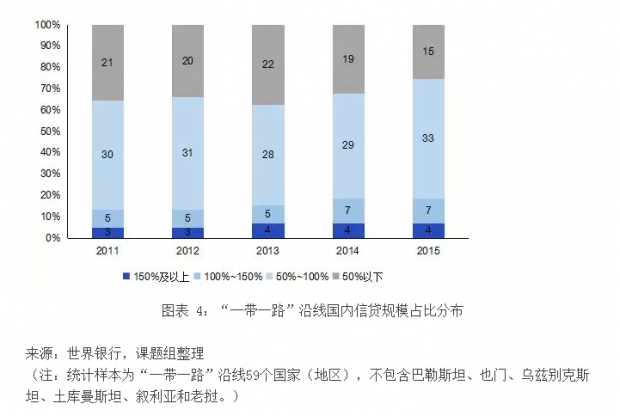

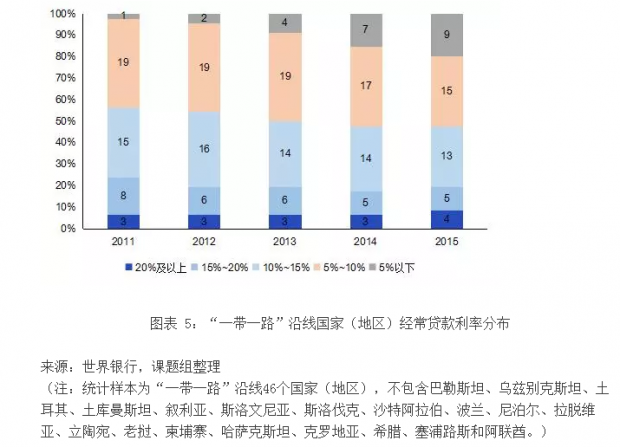

一是信贷供给不足,致使间接融资成本高企:除了亚洲的一些发展和新兴经济体外,该区域的信贷供给不足。2015年,可得数据的59个国家(地区)中有48个的国内信贷总额占GDP的比例在100%以下,其中有15个国家在50%以下。信贷供给严重不足,导致信贷成本高企。2015年,可得数据的46个国家(地区)中有22个的贷款利率高于10%。

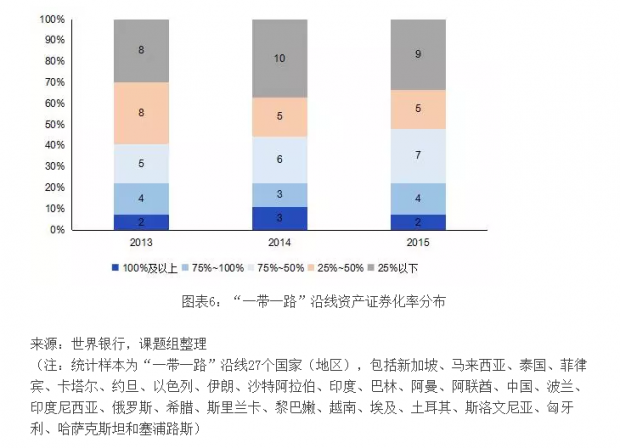

二是资产证券化率低,直接融资体系不发达:2015年,可得数据的27个国家(地区)中有14个的上市公司总市值占GDP比重低于50%,其中9个低于25%。一级市场直接融资功能的不足,企业无法通过便利的股权融资实现资本的快速扩张。另有38个国家(地区)该项数据缺失,从这部分国家(地区)的总体发展水平及社会文化因素可以推断其国家(地区)内并未开设证券交易所或交易极为不活跃。

二.亚太地区国际金融中心聚集,企业或机构对外投融资需求旺盛,有条件为“一带一路”沿线经济体的金融需求提供专业支持

1、亚太地区是国际金融中心的聚集地

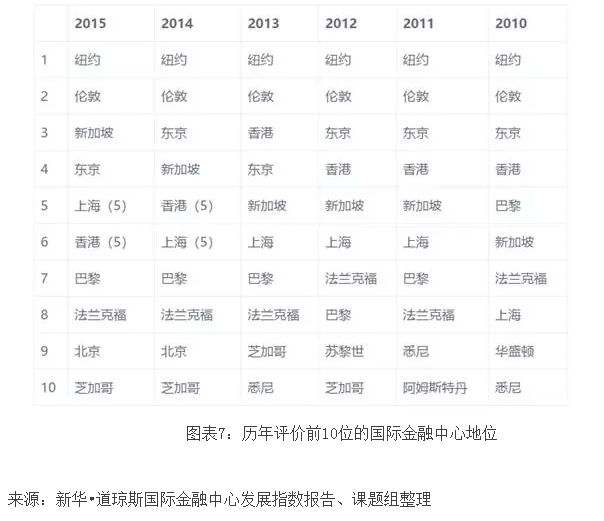

在新华·道琼斯国际金融中心发展指数报告(2015)所列的全球十大国际金融中心排名中,有7个城市是在亚太区域,分别是纽约、新加坡、东京、上海、香港、北京和芝加哥。这些地区已经构建了完善的金融体系,专业的金融分工,透明、标准化的金融产品,齐备的金融基础设施,形成了强大的金融信息聚集和金融研发能力、金融人才培养体系。

2、亚太地区的资本充裕国家或地区的企业或机构对外投融资需求旺盛

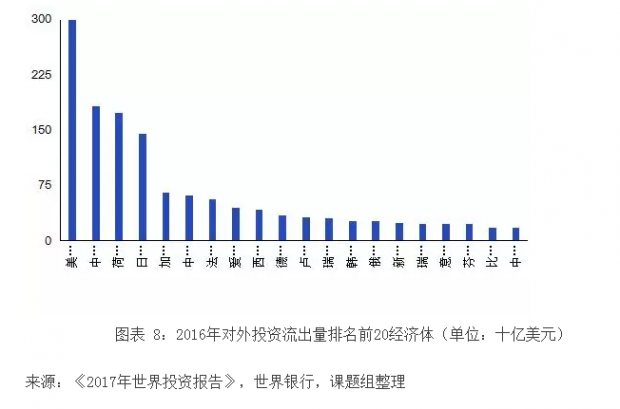

据世界银行发布的2017年世界投资报告中显示,2016年对外投资流出量排名前20的经济体中,亚太地区占据了8席(不含俄罗斯联邦),从绝对数字来看,亚太地区对外投资流出资金量达到8240亿美元,占排名前二十的流出国总和的60.8%。作为全球资产管理规模增长最快的板块,亚太地区资本充裕国家或地区的对外配置需求巨大。以新加坡为例,2016年,新加坡的资产管理规模有66%配置在亚太地区(不含新加坡)。

本文摘自《亚太资产管理高峰论坛——2017年亚太资产管理发展趋势与展望》,该报告于2017年12月12日,在由杭州市人民政府、亚洲金融合作协会主办,杭州市金融办、江干区人民政府、挖财网络技术有限公司承办的首届亚太资产管理高峰论坛上正式发布。课题主持人为巴曙松教授,课题协调人为王志峰、杨倞,课题组成员为黄泽娟、黄文礼、刘蕾蕾、高扬、朱茜月、邵杨楠、杨敏、谢婧娴。

文章载于今日头条(2018年1月3日)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号