阅读:0

听报道

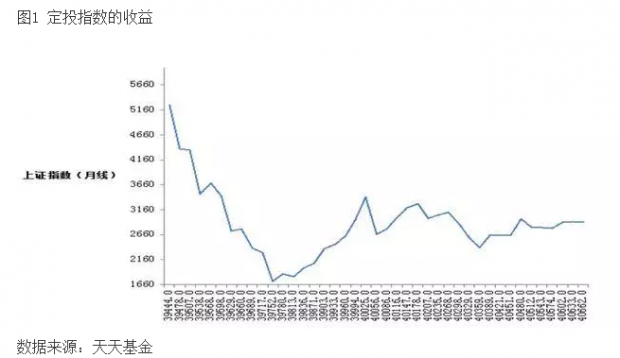

中国股票市场长期具有明显的牛熊市转换特征,对于非专业投资者来说无法判断牛熊市的时间,往往投资收益不理想甚至亏损,恰逢熊市时这个亏损又会被放大。据统计,2010年的亏损者占比百分之49.9%。而股票型基金收益率受整个市场环境的影响巨大,市场环境差的条件下较难投资获得较理想的汇报。例如2008年1月1日至2011年5月31日,同期242只基金只有21只业绩为正。与此同时拉长期限选择定投一只基金,以投资上证指数基金为例,2007年12月31日上证指数处于高点5261.56,当天开始每月定投上证指数基金1000元,;2011年4月29日,上证指数处于半山腰2911.51点,此时共投入4.1万元,价值4.352万元,账面盈利6.14%。

基金定投不用择时,可以实现“逢高少买,逢低多买”,长期累积摊低成本及风险。比较各类基金产品,建议选择有一定波动的产品进行基金定投。

货币型和债券型

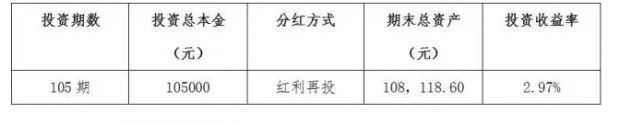

货币型基金适用于低风险投资者,具有高安全性、高流动性、稳定收益性。基金定投主要是分散投资的成本和风险,而货币基金本就是低风险投资产品,这个方法用在货基上并不能发挥它的作用。实际上定投货币基金与一次性买入的收益基本无太大变化,我们可以用基金定投计算器计算一下,从2014年9月1日开始每月定投某宝产品1000元,至2016年9月1日赎回,两年的投资收益2.97%,收益并不理想。

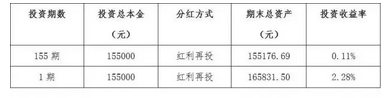

债券基金的收益率曲线是相对平稳的阶梯式,定投的成本基本会处于统一水平线,投资回报有限,并不适用于定投。以某中债10年期国债基金为例,从2014年9月1日开始每月定投1000元,至2017年9月1日,投资收益与一次性买入的投资收益相比并没有优势。

股票指数型基金

有些受过伤的客户表示他不相信基金经理的判断,认同股市具有周期性,对于大盘是看好的。那么可以选择被动型管理产品,在周期性股市中坚持的定投,平摊整个投资的成本,当大盘上涨的时候,进行赎回的动作,落袋为安。以某上证50指数基金为例,从2011年9月1日(股熊市期间)开始每月定投1000元,至2016年9月1日(下一轮股熊市)赎回的投资收益与一次性买入的投资收益所得相比。

股票型和混合型

主动型管理的产品是适合喜欢观察市场的客户,需要客户花一些时间筛选定投的基金及产品的背景。简单的从收益曲线图筛选,曲线波动较大的产品较适合定投,但是需要定一个小目标,在目标达到后对本产品进行一次赎回的动作,并继续定投。也可基于对本产品基金经理的信任或比较看好某行业主题的基金而选择这只产品,这种定投方式更灵活。以某医疗主题混合基金为例,从2011年9月1日(股熊市期间)开始每月定投1000元,至2016年9月1日(下一轮股熊市)赎回的投资收益与一次性买入的投资收益所得相比优势明显。

文章载于“悟空问答”(2017年9月7日)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号