阅读:0

听报道

按:本文以2015—2017年公开发行的地方政府债券为研究样本,探索地方债发行定价的影响因素。研究发现,银行与地方政府关系影响地方政府债券的发行定价,地方政府在进行国库现金管理过程中,地方债发行定价受到影响。借助逐步开放的地方国库现金管理招标试点提供的自然实验平台,通过双重差分模型研究发现,试点的开通在一定程度上压低了地方债的利差,地方政府综合财力对地方债定价影响并不显著,地方债发行定价并未充分体现出发行主体的信用资质。进一步研究发现,地方政府主要通过财政承诺渠道影响地方债市场化发行。最后,本文根据相关研究结论,提出落实严禁财政承诺、完善地方债发行机制以及引入更多投资主体等政策建议。

文 | 巴曙松 李羽翔 张搏

一、引言

近年来,地方政府债务问题一直被视为中国经济运行中一头巨大的“灰犀牛”,解决这一问题也成为中国防范金融风险和去杠杆的重要内容之一。2017年12月召开的中央经济工作会议强调,要“切实加强地方政府债务管理”。2018年3月,财政部发布《关于做好2018年地方政府债务管理工作的通知》(财预〔2018〕34号),部署规范地方政府债务限额管理和预算管理、完成存量地方政府债务置换工作、加强债务风险监测和防范、强化地方政府债券管理等工作,将防范化解地方债风险作为重中之重。

实际上,从2013年开始,解决地方政府性债务问题在中央经济工作会议上首次被专门列为一个任务,将其分门别类纳入全口径预算管理,中央也开始针对此问题进行了一系列的工作。政府定向债券,将地方政府具有偿还责任的期限短、利率高的银行贷款,置换成为期限长、利率低的地方政府债券,通过发行地方政府公开债券,为政府性支出融资,投入到关系国计民生的财政支出中去。这一“开正门,堵偏门”的措施有效地控制了地方政府债务的增长速度和规模。据统计,截至2017 年年末,地方政府债务余额为16.47 万亿元,较2014年年末增长1.07万亿元,年均增长率仅2.31%,远低于2010 年至2014年8.73%的平均增长率。

随着地方政府债券(以下简称“地方债”)成为地方政府融资的唯一渠道,地方债的市场占比迅速攀升。根据万得数据库,自2015年地方债大规模发行以来,截至2017年年末,地方债累计发行14.2万亿元,存量余额占债券市场的19.74%,超过国债和政策性金融债,成为债券市场最大的债券品种。其中,定向债发行3.45万亿元,通过定向发行的方式置换存量地方债务,例如,地方政府具有偿还责任的银行贷款等,以相应期限的国债基准利率上浮15%或者16%进行定价,不进行市场化投标。公开债发行10.75万亿元,通过公开招标市场化方式发行,用于置换存量债务或者投向新增项目。随着存量债务将于2018年置换完毕,公开债将逐渐成为地方债的主要发行方式。因此,公开债的市场化定价发行,对于我国债券市场建设具有非常重要的意义。

哪些因素会影响地方债的定价?从理论来看,考虑到期限溢价、信用溢价等,如果一个地区的经济实力越强、综合财力越好、偿债能力越强、债务负担越轻,则这一地区的地方债定价越低,相反,如果一个地区的经济实力越弱、综合财力越差、偿债能力越弱、债务负担越重,则地方债的发行利率越高。但从最近三年的实际发行情况来看,地方债在实际发行过程中的定价与理论存在一定背离。

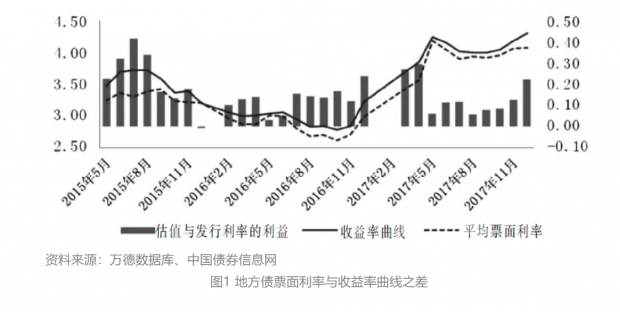

首先,地方债一级市场发行定价普遍低于估值。根据2015年以来的历史发行数据和万得数据库,地方债的估值平均高出票面利率16BP左右。部分地区地方债发行上市之后,估值高出票面利率达30BP,以2016年11月4日发行的5年期贵州债为例(债券名称为“16贵州债26”),票面利率为2.44%,其11月7日上市估值为2.77%,相差33BP。

其次,地方债为准主权评级债券,信用风险高于国债,但不少地方债发行定价与国债基准利率相同。但从发行情况来看,部分地方债的发行利率与当日的国债利率一致,并未体现出地方政府与中央政府之间的信用利差。2015年至2017年共发行了2206只公开地方债,其中,有437只地方债与国债基准利率之间的利差为0,占发行数量近1/5。

最后,部分综合财力和债务水平相差较大的地方政府之间未体现出明显的信用利差。以2016年11月3日和4日发行的浙江债和贵州债为例,3日发行的3年期浙江债(债券名称为“16浙江债19”)和4日发行的同期限贵州债(债券名称为“16贵州债25”)中标利率均为2.35%,均与国债基准持平,无信用利差。根据债务率来看,2016年浙江省和贵州省债务率分别为52.34%和381.57%,在相隔一天国债基准利率未明显波动的情况下,两者的发行利率并未能反映出两个省份的信用状况。此外,贵州债的发债规模为24亿元,供给量大于浙江债的20.4亿元,因此,这种定价与理论背离的情况并非因供给量差异化导致。

市场化的核心就是要发挥市场化定价机制,即债券发行利率要与发行主体信用风险水平以及市场流动性相匹配。但从以上分析来看,目前地方债发行结果在一定程度并非完全市场化,因此,探究地方债在实际发行过程中表现出非市场化的背后原因十分必要。

本文有如下创新点:一是研究对象为地方政府债券,并进行定量分析,而现有文献对地方债的研究仅停留在定性层面,或大多集中在具有政府背景的城投债;二是从指标构建来看,手工从省财政厅收集地方国库现金招标中各家银行中标量,以中标量来衡量地方政府财政承诺的力度,刻画银行与地方政府的关系;三是借助部分开放的国库现金管理招标试点提供的自然实验平台,根据地方债特征构造面板数据,研究财政承诺这一非市场化因素对地方债定价的影响。

二、文献综述

国外的地方政府债券也被称为“市政债(Municipal Bond)”,市政债价格主要由信用风险、利率风险和流动性风险(Fisher,1959;Fisher,2010)决定。国外对于市政债的研究较为丰富,由于市政债存在地方项目建设的“公益性”,相较于普通企业债而言,投资回报更低(Hempel,1992),同时,经济环境、债券期限、税收政策和债项评级等都会影响到市政债的发行定价(Schwert,2017;Pinna,2015)。Bayoumi & Eichengreen(1995)研究发现,美国地方政府对发行的地方债支付了一定的风险溢价,且溢价水平与地方政府的财政情况显著相关。Von Hagen et al.(2011)对欧盟地方政府债券进行研究,研究发现地方政府债务占GDP的比率越高,其地方债收益率与对应的中央政府发行的国债收益率之间的风险溢价就越高。Schuknecht et al.(2009)基于1991—2005年的欧洲、西班牙、德国和加拿大的市政债券数据,对其风险溢价进行实证研究,研究得出政府赤字和债务越大,政府的风险溢价越高。由于信息不对称和激励的存在,地方政府存在干预地方债定价的倾向。Butler(2008)发现,承销商与地方政府关系紧密度影响承销商在债券发行中的报价行为。Aneja et al.(2015)提出,地方债定价过程中应将政治因素纳入其中。Cuny(2016)研究了地方政府信息披露和地方债之间的关系,发现信息披露越充分,地方债发行利率越低。从国际经验来看,地方政府综合财力、债务水平、承销商与政府关系对地方债定价具有显著影响。

由于我国地方债发行制度建设起步较晚,国内研究重点关注有政府信用背书的城投债,其定价具体来说包括宏观因素、债券因素、发行人因素、外界因素(罗荣华和刘劲劲,2016)。鉴于城投公司与地方政府之间的紧密关系,地方政府通过“隐性担保”会对城投债的信用风险产生重大影响(汪莉和陈诗一,2015),地方政府债务的违约风险并没有在城投债的收益率价差中得到反映(王永钦等,2016),另外,地方官员变更(罗党论和佘国满,2015)、晋升激励(陈菁和李建发,2015)和财政透明度(潘俊等,2016)等政府行为因素都在城投债定价中得到了充分体现。由于我国各省的经济发展水平和综合财力存在差异化,因此,从信用角度来看,地方债的评级也应存在一定的差别。但实际情况是,自2015年以来市场发行的地方债评级全部为“AAA”级,债券评级并没有完全体现政府真实综合财力和债务水平,而这一现象也存在于城投债中(钟辉勇等,2016)。从实际发行情况来看,通过债券评级并不能有效识别地方政府债务风险。随着未来财政空间进一步压缩,地方债务可持续性将面临一定的挑战(王学凯,2016;李丹等,2017)。

自2015年开始,我国地方债全面实施“自发自还”,即发行和偿还主体是地方政府,地方债务本息偿还金额纳入政府预算。并限定在承销或招标日前1至5个工作日相同待偿期记账式国债的平均收益率之上。从发行定价结果来看,2015—2017年,共有232只地方债利率低于同期国债,地方债利率与国债利率出现了“利率倒挂”现象。王永钦(2015)以财政分权为视角,通过构建理论模型发现地方债发行利率与地区预期通胀率有相关,若地区预期通胀率低于全国均值,该地区地方债发行利率可能低于同期国债利率。从发行模式来看,地方债主要通过组建债券承销团,在银行间、交易所跨市场发行,地方债的投资人主要是以银行为主的金融机构。地方政府与银行的博弈长期存在,博弈结果影响微观主体行为(巴曙松等,2005)。地方政府债券定价的非市场化是地方政府和银行博弈的结果(刘俏,2017)。王治国(2018)扩展了债券拍卖理论中的BH模型,提出地方政府通过对财政存款等经济金融资源的控制来干预信贷市场,进而影响承销商在债券发行市场上的报价行为。

从以上文献来看,国际上对地方债定价的因素研究较为充分,涉及地方政府信用状况、信息披露程度和承销商与地方政府关系三个角度。2015年以前,仅有部分试点地区发行地方债,发行总量较小,未大范围铺开。2015年起,在《新预算法》的框架下地方债开始大规模发行,很多具体发行操作制度还在探索阶段。由于我国地方债发行制度建设起步较晚,国内现有文献大多以具有政府背书的城投债代替地方债来研究地方债的定价问题,以地方政府债券为样本的研究较少,且大多为定性分析,而定量研究不足。本文创新点在于识别地方债定价过程中的非市场化因素。一方面,借助部分开放的国库现金管理招标试点提供的自然实验平台,根据地方债特征构造面板数据,研究财政承诺这一非市场化因素对地方债定价的影响;另一方面,从指标构建来看,手工从省财政厅收集地方国库现金招标中各家银行中标量,以中标量来衡量地方政府财政资源配给的力度。

三、研究设计

2014年12月,财政部、人民银行发布《地方国库现金管理试点办法》,确定北京、上海、广东等6个省、直辖市为首批试点地区,2016年4月,地方国库现金管理试点地区扩大至天津、河北、吉林等15个省、直辖市。2017年2月,财政部下发《关于全面开展省级地方国库现金管理的通知》,地方国库现金管理招标试点推向全国。从部分地区公开发布的“国库现金管理商业银定期存款”招标规则来看,其中,明确了将地方债承销量作为国库现金定期存款中标分配的权重之一,地方政府可能以国库现金作为财政承诺对地方债发行定价进行干预。本文以是否参与国库现金管理试点作为衡量政府给予银行财政承诺变化的一项“准自然实验”,检验银政关系对地方债发行利差的影响。

(一)样本选取及数据来源

由于定向债的发行价格已由非市场化的形式提前确定,因此,不在本文的研究范围之内,本文仅研究公开发行的地方债定价问题。本文以2015年至2017年年末发行的地方债为研究对象,研究自发自还背景下公开发行地方债的发行定价问题。2015年至2017年间共发行了2206只公开债,剔除信息不全的地方债样本,本文样本数据包含2194个样本点。本文数据资料的来源是万得数据库、中国债券信息网、银行间交易商协会网站等,各省市地方政府的财政、债务等数据均从各地政府公布的债券信息披露文件中手动获得。

(二)研究设计

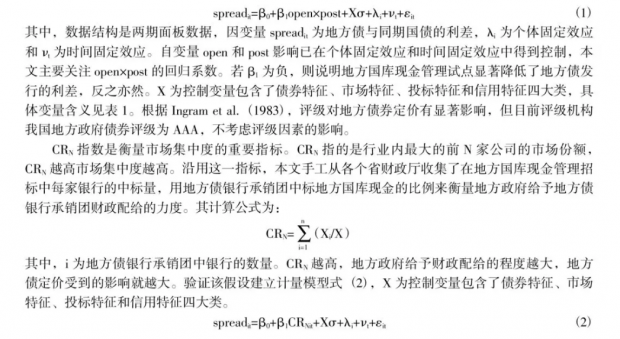

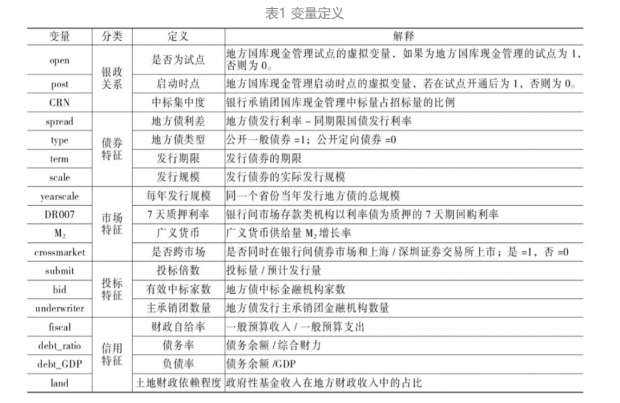

由于各个省份在2015—2017年期间连续发行地方债,本文按照债券特征,把发行主体相同(省份)、种类相同(一般/专项)、期限相同(1/3/5/7/10年)、发行年份相同、主承销商相同的地方债看作同一观测值并构建追踪面板数据用来捕捉地方债更多维度的特征(Lemmen,1999)。根据Fisher(1967)的设定,地方债券发行利差由信用风险溢价、流动性溢价两部分构成,由于地方债定价存在“非市场化”因素,将该因素纳入地方债定价建立如下计量模型:

(三)描述性统计

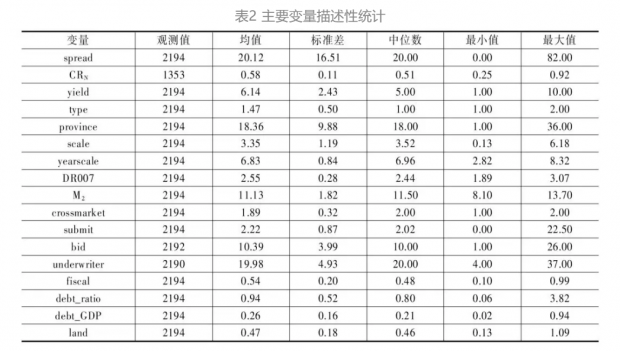

表2列示了文中主要变量的描述性统计结果。可以看出,地方债比国债利率平均高20.12个BP,最小利差为0BP,最大利差为82BP,标准差为16.51BP,说明利差数据间的差异性较明显,自发自还地方债以来,地方债发行利率己经呈现出一定的地方政府信用差异。地方政府信用特征中,财政自给率均值为0.54,标准差为0.2,债务率均值为0.94,标准差为0.52,负债率均值0.26,标准差为0.16,说明各地方政府信用状况差异较大。银政关系变量均值为0.58,标准差0.11,在地方国库现金管理公开招标中地方债承销团中的银行获得近六成的中标量,且省份之间差异并不明显。

四、实证结果分析

(一)试点效应

为了研究地方国库现金管理试点的推行是否对地方债定价产生影响,本文根据省份是否推行地方国库现金管理招标将样本分为试点省份和非试点省份。本文进行PSM的处理组为2015、2016年开始推行国库现金管理试点省份所发行的地方债,对照组为2015、2016年始终未实施国库现金管理试点省份所发行的地方债,通过Probit模型来估计倾向得分,采用邻近匹配法对试点省份债券和非试点债券进行一一匹配,卡尺为0.05,并施加了“共同支持”条件。由于地方债大面积发行和地方国库现金管理试点推广都始于2015年,财政部于2017年下发《关于全面开展省级地方国库现金管理的通知》,国库现金管理公开招标在2017年由试点省份推向全国,为了研究试点开展对地方债发行利差的净效应,本文剔除2015年成为试点省份和2017年所有样本数据,仅仅保留2015年未成为试点省份和2016年所有样本数据,保留1274个样本,主要研究2016年地方国库现金管理试点政策对地方债发行利差的影响。

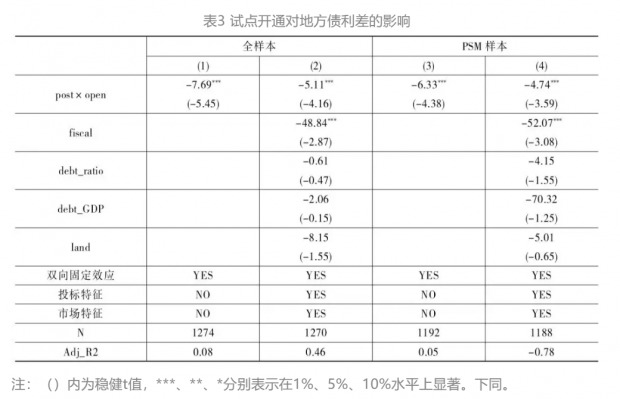

表3列示了模型(1)的总体回归结果,模型(1)的核心变量为post×open,若post×open回归系数显著则说明地方国库现金管理试点对地方债发行利差产生了显著影响。第(1)和第(2)列报告了全样本国库现金管理试点的效应,第(1)列post×open回归系数为-7.69且在1%水平上显著。第(2)列在第(1)列基础上控制了投标特征和市场特征,post×open回归系数为-5.11且在1%水平上显著。第(3)和第(4)列报告了PSM样本国库现金管理试点的效应,第(3)列post×open回归系数为-6.33且在1%水平上显著。第(4)列在第(3)列基础上控制了投标特征和市场特征,post×open回归系数为-4.74且在1%水平上显著。第(1)—第(4)列结果表明国库现金管理试点的开通的确降低了地方债利差。

从第(1)—第(4)列模型信用特征变量来看,除财政自给率显著为负以外,其他信用特征变量并不显著,这与Chalmers(1998)的结论一致。地方政府财政自给率指的是地方一般预算收入对一般预算支出的覆盖程度,反映地方政府的自给程度,衡量地方政府自有收入为其融资的能力,是地方政府财政平衡性的体现。地方债利差并没有完全反映地方政府信用特征,投标银行仅仅关注财政平衡性,忽略地方政府债务水平。

(二)财政配给、市场环境与地方债利差

对于地方债发行中存在“非市场化”定价的现象,作为发行方的地方政府希望得到最低的发行利差,以降低融资成本。其对发行定价的影响主要体现在三方面:一是利差限定。在制定招标发行规则时,普遍将招标利率区间限制在同期限国债收益率上浮一定的区间。例如,部分地区设定15%的上浮区间,使得承销机构在投标操作上无法在高于上浮15%的标位投标,相当于设定了定价的“天花板”;二是协议限定。为达到发行目标,地方政府一般会设置6—8家(部分地区甚至更多)的主承销商,部分地方债发行还设置副主承销商,并在承销协议中为设定最低承销量,部分地区的主承销商最低承销量设定为8%,高于国债主承销商投标国债时1%的最低承销额。三是财政配给,为提高银行购买地方债的积极性,不少地方将债券承销量和财政资源配给相关联,尤其是在进行国库现金管理招标规则设置时,将地方债承销量作为打分项目之一,以此来促使参与国库现金管理投标的商业银行在投标地方债时提高承销量。

从商业银行角度来看,商业银行往往出于综合收益的考虑,在地方债的承销过程中表现出了非市场化行为。一是商业银行以存款为考核指标之一,由于地方财厅将国库现金管理招标规则与地方债承销量挂钩,因此,商业银行具有增加地方债承销量、压低标位进行投标的冲动,以获取更多的财政存款。二是通过增加地方债承销量,加强银政合作,获得产业基金、财政专户开户等业务的间接收益。

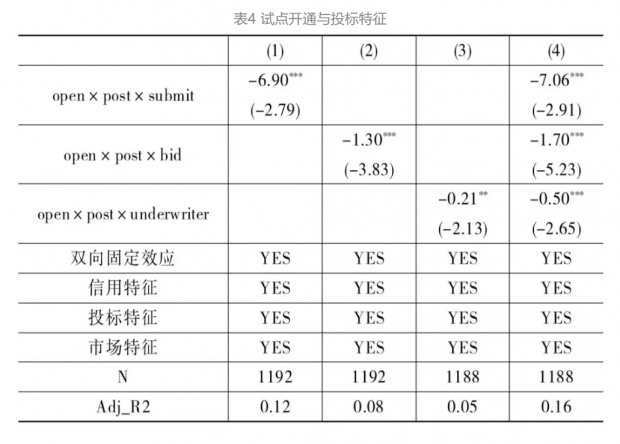

在市场化环境下,地方债投标竞争程度直接决定了利差(Chakravarty,1999),表4的第(1)—第(3)列分别列示地方国库现金管理试点与投标倍数、中标银行数和承销团数量的交互项对地方债利差的影响。第(4)列在第(1)—第(3)列基础上将投标倍数、中标银行数和承销团数量同时纳入模型。第(1)—第(4)列结果显示试点开通后投标倍数、中标银行数和承销团数量对地方债利差的影响显著下降,地方债发行市场竞争程度下降。推行试点之前,政府并未将财政资源明确和地方债承销业务联系在一起,商业银行配置地方债动力不足,地方政府可能以定价管制和协议限定手段影响地方债的发行。试点推行之后,由于地方政府能明确给予商业银行财政承诺,商业银行配置地方债动力较大,所以试点与投标特征交互项显著为负,削弱了投标特征对利差的影响。

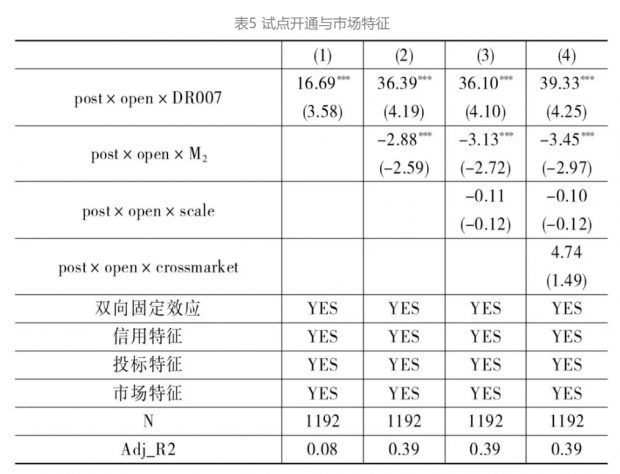

表5中第(1)—第(4)列报告了用地方国库现金管理试点与市场特征做交互的回归结果。第(1)列报告了地方国库现金管理的试点效应与DR007交互项显著为正,第(2)—第(4)列报告了在控制了试点效应与M2增速、发行规模和是否跨市场发行三项其他市场特征交互后,试点效应与DR007的交互项在1%水平下显著为正。DR007越高市场短期流动性越紧张,商业银行受资金限制投资行为更加理性,这与Manganelli & Wolswijk(2009)的研究结论一致。

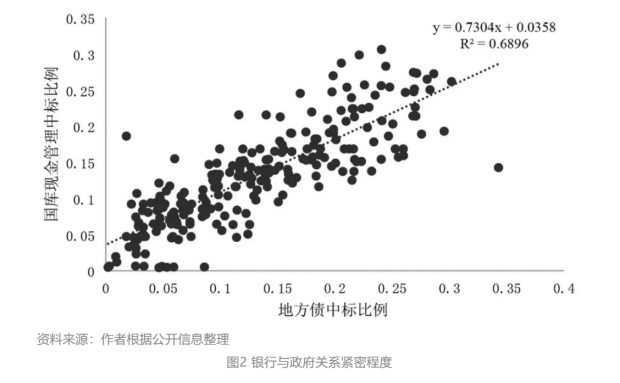

为了进一步验证财政承诺对地方债定价的影响,本文从各个省份的财政厅收集了地方债银行承销团中各家银行地方债中标量和地方国库现金管理中标量,将承销团中每年各家银行地方国库现金管理的中标比例与地方债的中标比例绘制散点图2。从图2可以清晰地发现承销团中各家银行购买的地方债数量和地方国库现金管理中标数量高度正相关。相关原因或是在承销团银行购买地方债时,地方政府给予了国库现金存款财政存款承诺,且协议中可能规定承销团银行获得国库现金的数量与中标地方债的数量挂钩。

本文用地方债银行承销团国库现金管理中标集中度(CRN)来衡量财政承诺力度。CRN越高,财政承诺力度越强,承销团与地方政府关系越紧密。由于地方国库现金管理形式为3个月、6个月两种,每年多期滚动发行,从各省财政厅招标文件来看,近3—6个月内地方债承销量是获得地方国库现金的重要打分指标,在构建CRN时采用发债日前后6个月的招标数据来刻画。

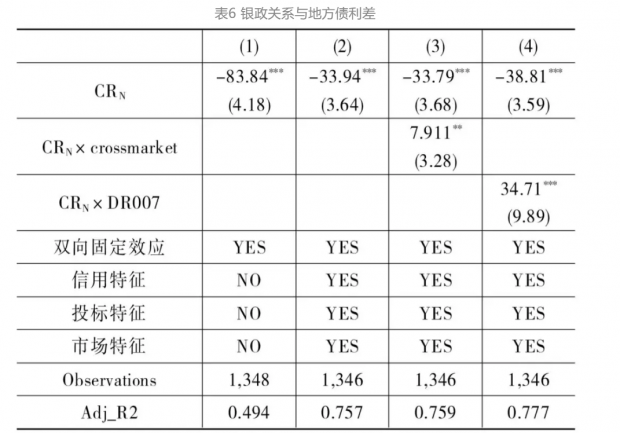

表6运用回归分析更清晰的说明银政关系对地方债利差的影响,仅保留2015、2016年试点省份和2017年全部省份的观测值,共1348个样本。通过表6第(1)列不难发现在控制双向固定效应后,CRN在1%水平上对地方债利差的影响显著为负。第(2)列在第(1)列基础上控制了其他控制变量后,CRN在1%水平上依旧显著为负。第(3)列和第(4)列分别为CRN与是否跨市场和DR007做交互项。结果显示,银政关系与是否跨市场发行的交互项在5%水平下显著为负,说明跨市场发行显著削弱了CRN对地方债发行利差的负向影响。银政关系与DR007交互项在1%水平下显著为正,说明市场短期流动性越紧张,银行越理性,地方政府通过财政资源影响地方债发行的能力越弱。

五、稳健性检验

构建的财政承诺指标CRN可能受到其他未观测因素的影响,为了检验回归结果稳健性,将CRN替换为省级层面数据,实证结果依然稳健。地区的市场化程度可能是影响地方债定价的重要因素,银政关系只是市场化程度一个体现。本文按照《中国分省份市场化指数报告》(樊纲,2016)将市场化程度排名前10的定义为高市场化程度省份,排名前10以外的定义为低市场化程度省份,通过子样本回归发现,无论高市场化程度省份,还是低市场化程度省份,CRN指标都对地方债定价有显著影响。

六、结论和政策建议

自2015年起,中国地方政府债券开始大规模发行,以解决地方政府日益增长的债务问题。因此,地方债发行利差的决定因素成为日益受到关注的话题。本文利用2015—2017年地方债发行数据研究发现,地方政府信用特征对地方债定价影响不显著,地方债定价并没有充分体现发债主体的信用资质,地方政府通过给予商业银行国库现金存款这一财政资源配给来间接影响定价。本文进一步通过银行国库现金中标量来衡量财政承诺力度,刻画银政关系,通过回归发现,银政关系越紧密,地方债利差就越低,银政关系对于地方债市场化定价有显著影响。本文还发现,市场流动性越紧张,地方债价差受到的影响程度越弱。

通过研究,本文提出以下政策建议:第一,严格落实严禁地方政府采取行政化手段干预地方债发行的行政要求。第二,建议参考国债承销规则,对各地区的投标下限、上限、最低承销量等要素进行统一规定。第三,引入更多样化的投资主体,提升地方债的市场化发行水平。

巴曙松,北京大学汇丰金融研究院执行院长、香港交易所集团首席中国经济学家、中国银行业协会首席经济学家

李羽翔,对外经济贸易大学金融学院博士研究生

张搏,供职于中国农业银行金融市场部

参考文献:

[1]巴曙松,刘孝红,牛播坤.转型时期中国金融体系中的地方治理与银行改革的互动研究[J].金融研究,2005(5):25-37

[2]陈菁,李建发.财政分权、晋升激励与地方政府债务融资行为—基于城投债视角的省级面板经验证据[J].会计研究,2015(1):61-67+97

[3]李丹,庞晓波,方红生.财政空间与中国政府债务可持续性[J].金融研究,2017(10):1-17

[4]刘俏.地方政府投融资行为的生态系统[J].中国金融,2017(12):15-18

[5]罗荣华,刘劲劲.地方政府的隐性担保真的有效吗?—基于城投债发行定价的检验[J].金融研究,2016(4):83-98

[6]罗党论,佘国满.地方官员变更与地方债发行[J].经济研究,2015,50(6):131-146

[7]潘俊,王亮亮,吴宁,王禹.财政透明度与城投债信用评级[J].会计研究,2016(12):72-78+96

[8]佘国满,罗党论,杨晓艳.地方资源禀赋、制度环境与地方债发行[J].统计研究,2015,32(5):13-19

[9]王学凯.中国政府债务可持续性研究—基于E29的财政反应函数[J].国际金融研究,2016(8):38-47

[10]汪莉,陈诗一.政府隐性担保、债务违约与利率决定[J].金融研究,2015(9):66-81

[11]王小鲁,樊纲和余静文,2016,《中国分省份市场化指数报告》,社会科学文献出版社

[12]王永钦,陈映辉,杜巨澜.软预算约束与中国地方政府债务违约风险:来自金融市场的证据[J].经济研究,2016,51(11):96-109

[13]王永钦,戴芸,包特.财政分权下的地方政府债券设计:不同发行方式与最优信息准确度[J].经济研究,2015,50(11):65-78

[14]钟辉勇,钟宁桦,朱小能.城投债的担保可信吗?—来自债券评级和发行定价的证据[J].金融研究,2016(4):66-82

[15]王治国.政府干预与地方政府债券发行中的“利率倒挂”[J].管理世界,2018(11):25-35

[16]Aneja A,Moszoro M,Spiller P T. Political Bonds:Political Hazards and the Choice of Municipal Financial Instruments[R]. National Bureau of Economic Research,2015

[17]Bayoumi T,Eichengreen B. Restraining Yourself:The Implications of Fiscal Rules for Economic Stabilization[J]. Staff Papers,1995,42 (1):32-48

[18]Butler A W. Distance Still Matters:Evidence from Municipal Bond Underwriting[J]. The Review of Financial Studies,2008,21 (2):763-784

[19]Chakravarty S,Sarkar A. Liquidity in US Fixed Income Markets:A Comparison of the Bid-Ask Spread in Corporate,Government and Municipal Bond Markets[J]. FRB of New York Staff Report,1999 (73)

[20]Chalmers J M R. Default Risk Cannot Explain the Muni Puzzle:Evidence from Municipal Bonds that Are Secured by US Treasury Obligations[J]. The Review of Financial Studies,1998,11 (2):281-308

[21]Cuny C. Voluntary Disclosure Incentives:Evidence from the Municipal Bond Market[J]. Journal of Accounting and Economics,2016,62 (1):87-102

[22]Fisher L. Determinants of Risk Premiums on Corporate Bonds[J]. Journal of Political Economy,1959,67 (3):217-237

[23]Fisher R C. The State of State and Local Government Finance[J]. Federal Reserve Bank of St. Louis Regional Economic Development.,2010,6 (1):4-22

[24]Hempel G. An Evaluation of Municipal Bankruptcy Laws and Proceedings[J]. Journal of Finance,1972,27:1012-1029

[25]Ingram R W,Brooks L D,Copeland R M. The Information Content of Municipal Bond Rating Changes:A Note[J]. The Journal of Finance,1983,38 (3):997-1003

[26]Pinna M. An Empirical Analysis of the Municipal Bond Market in Italy:Sovereign Risk and Sub Sovereign Levels of Government[J]. Public Budgeting & Finance,2015,35 (3):68-94

[27]Schuknecht L,Von Hagen J,Wolswijk G. Government Risk Premiums in the Bond Market:EMU and Canada[J]. European Journal of Political Economy,2009,25 (3):371-384

[28]Schwert M. Municipal Bond Liquidity and Default Risk[J]. The Journal of Finance,2017,72 (4):1683-1722

[29]Lemmen J J G,Goodhart C A E. Credit Risks and European Government Bond Markets:A Panel Data Econometric Analysis[J]. Eastern Economic Journal,1999,25 (1):77-107

[30]Manganelli S,Wolswijk G. What Drives Spreads in the Euro Area Government Bond Market?[J]. Economic Policy,2009,24 (58):191-240

[31]Von Hagen J,Schuknecht L,Wolswijk G. Government Bond Risk Premiums in the EU Revisited:The Impact of the Financial Crisis[J]. European Journal of Political Economy,2011,27 (1):36-43

文章来源:《国际金融研究》2019年7月(总第387期)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号