阅读:0

听报道

文章系巴曙松教授在首届中国发展经济学学者论坛上的主题演讲。

金融问题,一直是经济发展理论中的重要课题。张培刚先生在《农业与工业化》里就关注到,工业化的过程伴随着资本深化和宽化的过程。在发展经济学里也有大量的相关金融研究,比如金融深化理论,经济结构变化中的普惠金融发展问题等。今天主要探讨香港推动新经济公司上市的理论逻辑。

2018年,中国股权投资的募资规模大幅下降,这意味着2019年中国创业企业的融资环境会面临一个较之前几年显著紧缩的环境。在这样的环境下,更需要关注金融资源配置的机制调整。从特定意义上可以说,当前民营企业的融资难度加大的问题、以及普惠金融的发展问题,实际上都是金融资源配置问题。

2018年4月份香港交易所推出20多年来最大幅度的上市制度改革,重点就是针对新经济企业的融资需求进行制度的重新设计。这在市场引起的反响非常热烈,香港交易所在2018年也一跃成为全球IPO融资额第一位,从势头看,2019年香港市场的新经济上市需求依然非常旺盛。

此次香港交易所推出上市制度改革的大背景实际上是全球范围内面临的共同课题,就是怎么样把金融资源引入到这些创新的领域。而从比较长期的趋势来看,全球的TFP经济贡献率处于低位,这也是大家都关注的共同课题。而从中国的经济波动趋势来看,显然大家原来都非常熟悉的“基础设施+房地产”的增长动力模式开始逐步在减弱,所以需要找到新的经济增长动力,目前正是处于这样一个新旧动力转换的时期。现在的经济增长速度的回落实际上是由于新经济增长速度相对比较快、空间大,但是它的占比比较小,不足以对冲旧经济增长速度回落带来的整体增长幅度下移。

观察背后产业结构升级,其实美国不同的行业市值的领先往往跟它不同时期经济发展产业结构变化有关系。中国现在的经济增长如果看细分行业不同的增长速度,有在持续下滑的指标,但是也有持续上升的指标。比如说服务业占比在持续上升,即使在新经济内部不同行业之间的分化也很明显:消费指标整体看不是很强,但是其中网上零售额的增速快了很多。这也给我们提供大量研究经济交易型的指标,比如说从市值上来看,如果客户群体主要是中低端消费者的上市公司,其市值慢慢逼近一直定位于中高端消费者的上市公司,就说明中低收入阶层的消费在上升,中产及以上的消费可能在相对回落,这些都能在金融市场上找到它的相应逻辑。

处在这样一个新旧经济转换的特定阶段所要做的金融制度的创新,要推动经济发展的过程,可能要做的事情就是要识别出在现有的金融体系里面,新经济有哪些融资需求是在现有制度框架下得不到满足的,或者沿用这些旧经济的金融资源分配方式很可能转型的过程会被延长。举一个例子:在金融界,金融运行有它内在的制度惯性。比如说到银行去贷款,贷款作为一种融资方式,因为资金来源方是储户的储蓄,因此要讲究安全性,需要抵押担保,抵押担保这种融资方式天然就适应于重资产的行业。

另一个例子,可以帮助大家了解金融资源是怎么分配的真实现状,比如我们一直讲要把金融资源引到新经济领域,引到中小企业,讲了很长时间了,然而2017年中国房地产投资规模大概是10.9万亿。大家都说医药企业很重要,生物医药、大健康市场都很重视,2017年中国被认为是做研发投入最优秀的上市的医药企业,2017年的研发投入是17亿,这两个数据可能因为口径等原因不一定适合直接比较,但是从这里我们会看到巨大金融资源分配的惯性,海量金融资源分配在增长动力其实在不断减弱的企业、产业和地区。

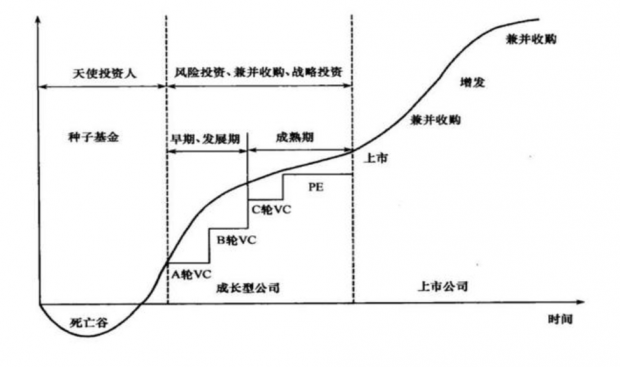

推动创新从美国、欧洲市场的实践来看,可能要调整融资结构并且把金融资源分配做一些创新。新经济有哪些独特的融资需求?在公司融资的理论框架用这张图来做简单的说明。

这张图实际上是企业在不同生命周期阶段的融资渠道和产品的对照。具体来说,企业刚创建处于大浪淘沙的阶段,很多企业就会被淘汰,然后找到自己的商业模式。虽然这个时候还没有盈利,但是成长比较快,然后慢慢地盈利。成熟期达到盈利的上市标准再上市,这个上市标准往往基于有多少资产规模?每年盈利有多少?这个指标可能也适用于这些重资产传统产业和旧经济。而新经济的创新型的这些企业,有一个典型的错配,还是以生物医药企业为例。

生物医药这个行业全世界60%-80%的资本投入在研发阶段,一期临床,二期临床,三期临床,这个时候没有盈利的,现金流也没有,甚至连业务记录都没有。它就要研发,这个时候最需要钱,等这个产品三期研发临床通过,商业化了,上市了,达到上市标准的时候,就这个产品而言它已经不需要钱了,这就形成巨大金融资源上的错配。在这个产业最需要钱时拿不到钱,已经达到上市标准时已经不需要拿钱,这就是需要把金融制度做重大调整的时期,这也是经济增长新旧动力转换题中应有之义。

此次香港做了这个尝试,把上市的门槛选定一个特定的新经济行业,而这就需要金融体系去研究新经济行业内在的融资需求和特征,把这个往左移,移到它最需要钱的时期,交易所和金融市场需要在投资者和投资者之间要有平衡。移到左不能太左,移到太左时有可能风险很大,导致投资者很难承担,这实际上很难持续,要找到这样一个均衡点也是经过市场大量测算和研究。最后大致找到了先从生物医药这个行业着手,因为这个行业正处于产业升级阶段,投入在加大,整个收入水平的上升对生活质量要求高以后,它的医药需求是大幅在上升。放到什么地方?就是因为全球的生物医药企业主要经济体都有一个非常严格的独立第三方的评估、审查、监管的机构:美国的FDA、中国的CFDA。一期、二期、三期临床机制,如果把这个数据积累起来,长期数据来算,每通过一期临床这个数据可以历史来检验,最后它的商业成功率平均在一个可以把握的水平,这些指标对投资决策是有参考价值,同时加上机构投资者,特别是生物医药专业机构投资者的专业识别能力,以及当它发展到一定规模阶段的本身规模。

这样移到左边和右边的平衡点在什么地方呢?第一,只要有一个药通过一期临床并且不反对进入二期临床,这样的药就很多了,不要求盈利现金流和业务记录。第二,市值至少15亿港币,说明前期经过一定讨论。第三,至少有一个专业的机构投资者对你进行一定比例的投资,当然,还包括一些具体的上市要求,大家需要进一步参考香港交易所的上市规则,这里只是描述上市的要点。然后把上述信息交给投资者,让投资者来给它进行定价。

从整个过程看,实际上这是一个非常具体的金融制度重新设置的尝试。在经济转型阶段,把金融资源从原来大家习惯的分配方式进行调整之后来促进经济发展的技术进步和新经济发展,同时来带动金融深化。金融的深化在经济发展的理论里面,大家谈的比较多的是总量的占比变化、产品种类的变化,从我的理解和一些实践来看,一个不容忽视的重要内容,应当还有通过金融机制的设计来重新调整金融资源的分配。

文章原载于今日头条(2019年1月4日),发表链接为:

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号