阅读:0

听报道

一、刚性兑付如何“从无到有”?

近几年来,中国各金融机构广义的资产管理规模出现了迅速扩张,从大致的数据观察,从2012年的18万亿元左右扩张到2017年100万亿元左右,资产管理规模的快速扩张促进了中国金融结构的转型,但是也使得一些制度性的隐忧引起了越来越多的关注,其中之一就是刚性兑付。

所谓刚性兑付,指的是一款资产管理产品,不论其实际的投资业绩如何、底层资产实际的表现如何,发行该产品的金融机构均会实际上兑付给产品的投资人本金,以及承诺的、或者隐形承诺的水平的收益。

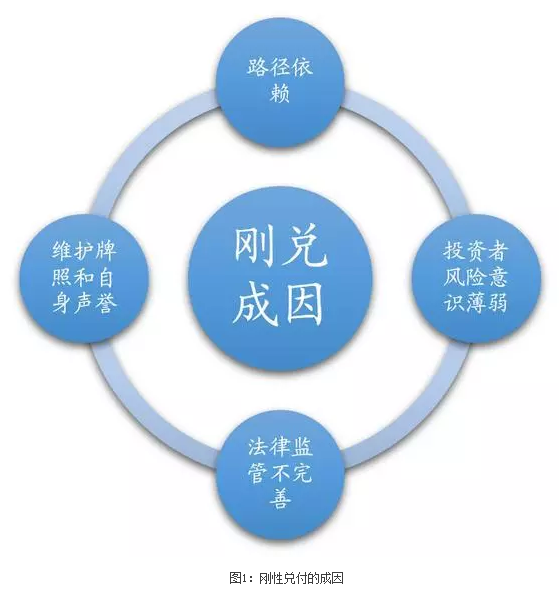

纵览当前中国资产管理各行业的法律法规,刚性兑付在现有的法律条文中并没有得到确定与支持。恰恰相反的是,《信托公司管理办法》第34条明确规定“信托公司不得承诺信托财产不受损失或保证最低收益”。那么,这种局部存在的刚性兑付的行业潜规则是如何形成?

1、早期个别案例的处置中具有隐性刚兑要求,由此逐步形成了路径依赖。如2004年某信托计划失败后,为了维护市场稳定,当时的监管部门就提出该信托产品到期时,信托公司应保证兑付投资者资金。之后也在处置其他类似案例时强调了类似精神,如某监管部门2008发布的关于加强信托公司房地产、证券业务监管有关问题的通知中,将信托项目按期兑付作为监管评价的一项非常重要的指标。这就慢慢导致一些资产管理机构将刚兑视为事实上的行业潜在规则,也可能会培养投资者认为一些资产管理产品具有刚性兑付的错误潜在认知。

2、金融机构维护牌照价值和自身声誉的需求。为维护机构牌照价值和自身声誉,有的金融机构在个别金融产品收益率达不到预期或出现投资亏损时,可能会权衡利弊进行刚性兑付,选择以自有资金或其他方式兜底垫付。

3、法律层面有待完善。在现有的法律框架下,资产管理产品到期不能兑付时,各方需要承担的责任还需要进一步明确。例如,在金融机构角度,中国理财产品或资产管理产品出现不能如期兑付的情况,其所需要承担的责任还需要进一步厘清。

4、面向投资者的风险披露需要强化。相比风险责任清晰的市场,在面向投资者的风险披露较为含糊时,不易于培育风险自担的投资理念观念。

二、刚性兑付扭曲中国资管行业的生态环境

对资产管理行业整体而言,刚性兑付扭曲了中国资产管理行业的风险分布状况,实际上也增大了资产管理行业整体实际承担的金融风险。对于金融机构而言刚性兑付使得投资产品具有事实上的债务属性,换个角度说,刚性兑付实质上导致项目投资风险从投资人转移到金融机构内部。资产管理行业主要涉及到从资金来源到资金运用的不同环节,在刚性兑付的环境下,往往在资金端表现为“刚性兑付”产品从银行延伸至信托、资管,而与此形成对应的是,往往在资产端表现为对基础资产缺少合理识别风险的风险定价,也就自然使得风险自担的约束机制难以落实。

对于资产管理机构而言,刚性兑付的存在会扭曲实体经济回报水平与金融投资收益率的关系。刚性兑付支持下就可能会出现较高的市场无风险收益率,如果实体经济的回报水平低于被刚性兑付抬高的金融投资收益率,那么,社会资金自然就会脱离实体经济而主要在金融资产中自我循环。从中国上市公司多年的统计数据观察,中国非金融行业上市公司的净资产收益率大致上在6%左右波动,近年来实际上金融行业的净资产收益率也在逐步向这个水平靠拢。然而,许多金融机构销售的资产管理产品的收益率都明显高于6%的这个水平,在一段时期内,刚性兑付直接推动了中国的市场上金融投资收益率高于实体投资收益率的扭曲格局。

对于投资者而言,刚性兑付不利于建立买者自负的风险约束机制。刚性兑付一旦形成行业的潜规则,就可能会降低投资者对于风险的识别能力,客观上会鼓励投资者将资金投入高风险产品,也不利于建立买者自负的风险约束机制。

三、刚性兑付正如何被有序打破?

刚性兑付带来的风险已经被广泛关注,监管层从16年至今出台诸多政策管控并引导资产管理行业逐步打破刚性兑付:

2017年第五次全国金融工作会议,对强化监管、促进监管协调进行了一系列重要部署,在资产管理监管方面的政策基调与市场一直关注的资产管理监管框架调整预期基本一致。2017年4月银监会连发多份强化监管的文件、券商资管禁资金池、保险资管频出新政之后,2017年“严监管”无疑将成为席卷银行理财、信托、券商资管和基金子公司的新政策基调。对于行业本身来说,监管层对于资产管理行业逐步打破刚性兑付、回归资产管理本源的要求、对于资产管理产品统一监管标准的举措,给不同类型的资产管理机构造成了一定的转型压力,促使各类资产管理机构更为切实地思考如何提升自身资产管理能力,进行转型。

近年来,在债券等金融领域事实上存在着刚性兑付问题。随着监管的规范化,经济的周期性回落、结构性转型、金融去杠杆等的推进,局部风险在逐步暴露,债券违约率在逐步增加,债券市场刚性兑付逐渐被打破。2014年3月“超日债”违约,成为中国国内债券市场首例违约的公募债券,此后信用违约事件的涉及主体、行业不断扩展。2015年下半年和2016年上半年更是违约集中爆发高峰期,截至2016年12月15日,共有88只债券发生违约,涉及到52家发行企业,违约规模496.94亿元。从违约发行人性质来看,民营企业违约较多,共计33家,规模157.94亿元;公众企业3家,规模20.70亿元;三资企业5家,规模88.40亿元;央企4家,规模81.00亿元;地方国企6家,规模148.20亿元,违约规模最大,占违约总额的30.69%。

从以上数据可以看出,债券风险在逐步释放,刚性兑付在逐步打破,特别是哪些可能被投资者认为具备明显刚性兑付特征的央企和地方性国企也出现了刚性兑付打破的实例,这说明以债券违约为代表的打破刚性兑付,已经逐步步入常态化。

四、刚性兑付打破后,资产管理行业面临的变化

刚性兑付是资产管理行业粗放式发展造成的一个风险因素。2016年以来,一行三会不断加大对监管力度,促进资产管理产品回归业务本质,从前文我们也可以看出,刚性兑付正被逐步打破,打破刚性兑付应该是一个必然趋势。那么刚兑最终打破后资产管理行业将面临怎样的新变化?

(1)打破刚性兑付会逐步促进无风险收益率的回归,从长期看,金融投资的收益率预期会逐步回落到实体经济回报水平之下,这也会趋势资产管理行业更加关注服务实体经济。

(2)打破刚性兑付有助于促进资产管理各环节的风险收益职责合理分配。刚性兑付打破后,有助于明确资产管理不同领域、不同环节的基础功能及其相互关系。资产管理产品违约后,管理人、销售商、中介机构以及投资者本人各自需要承担的风险和责任也会明确化。

(3)打破刚性兑付有助于促进买者自负的投资文化的建立。打破刚性兑付有助于促进投资者强化对产品风险收益以及自身风险偏好的理性评估,不同投资者的风险偏好产生对资产管理产品的多样化需求。

(4)打破刚性兑付有助于促使资金向具备出色管理能力的机构集中,带动行业结构的优化。打破刚性兑付后,资产管理行业运行机制和机构关系面临重构,原有的以商业银行体系为主导的体系有望得到改变,资产管理能力将会成为资金真正追逐的重点,优质资产管理公司将淘汰劣质资产管理公司,资金向具备优秀管理能力的机构和企业集中,行业集中度提升。

(5)打破刚性兑付会促使资产管理产品品种会更加丰富:对于现有资产管理产品来说,供给端在刚性兑付压力消除后,机构拥有更大的设计不同风险水平产品的空间。需求端投资者不同的风险偏好则会得到更多的关注,并通过合理的产品设计来体现,市场需求多元化,供需两端在打破刚性兑付之后会促使资产管理产品品种会变得更加丰富,产品的透明度、风险收益都会变的至关重要。

文章来源:《2017年中国资产管理行业发展报告》

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号