阅读:0

听报道

一、全球Fintech市场:电子支付和个人金融主导,中美领先

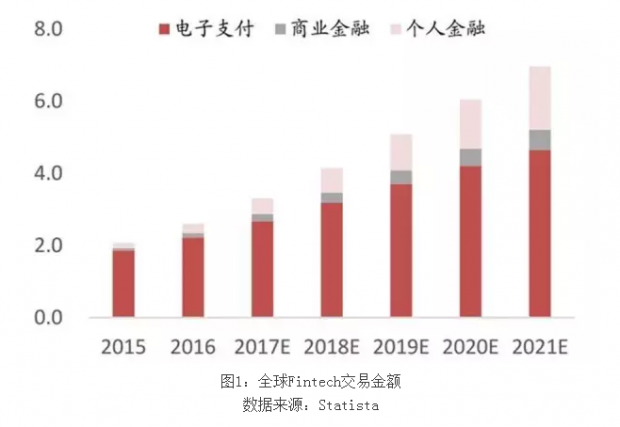

全球Fintech交易规模不断增长,2016年交易金额达到2.6万亿美元,同比增长26%。从交易结构来看,电子支付占比最高,达到85.4%,其次为个人金融,比例为9.6%,商业金融仅为5%。根据Statista的估计,未来5年商业金融和个人金融增速高于电子支付,2021年电子支付比重将下降到67%左右。

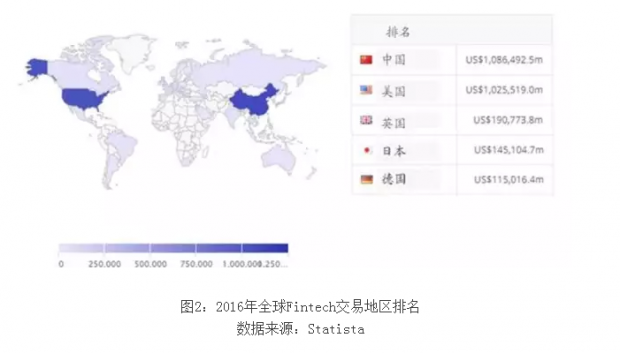

从地域来看,中国Fintech交易金额位居世界第一。2016年中国Fintech交易金额达到1.08万亿美元居第一位,其次为美国1.02万亿美元。中美两国交易金额相比于第三位的英国地区(0.19万亿美元)已经拉开数量级的差距。

二、Fintech目前究竟包含哪些领域?

金融科技通常被界定为金融和科技的融合,就是把科技应用到金融领域,通过技术工具的变革推动金融体系的创新。2016年3月,全球金融稳定委员会发布了《金融科技的描述与分析框架报告》,这是第一次从国际组织层面对金融科技做出初步定义,即金融科技是金融与科技相互融合,创造新的业务模式、新的应用、新的流程和新的产品,从而对金融市场、金融机构、金融服务的提供方式形成非常重大影响的业务模式、技术应用以及流程和产品。金融科技的外延囊括了支付清算、电子货币、网络借贷、大数据、区块链、云计算、人工智能、智能投顾、智能合同等领域,正在对银行、保险和支付这些领域的核心功能产生非常大的影响。

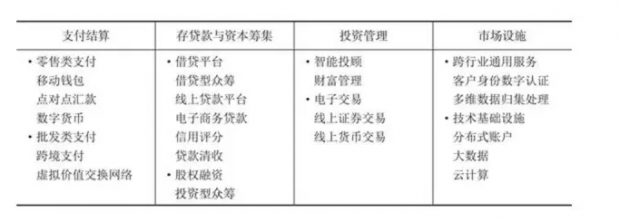

目前,巴塞尔银行监管委员会对将金融科技分为支付结算、存贷款与资本筹集、投资管理、市场设施四类(见下表)

三、把Fintech大致分为渐进前行的三个发展阶段

如果从IT技术对金融行业推动变革的角度看,目前可以把它划分为三个阶段。

第一个阶段可以界定为金融IT阶段,或者说是金融科技1.0版。在这个阶段,金融行业通过传统IT的软硬件的应用来实现办公和业务的电子化、自动化,从而提高业务效率。这时候IT公司通常并没有直接参与公司的业务环节,IT系统在金融体系内部是一个很典型的成本部门,现在银行等机构中还经常会讨论核心系统、信贷系统、清算系统等,就是这个阶段的代表。

第二个阶段可以界定为互联网金融阶段,或者金融科技2.0阶段。在这个阶段,主要是金融业搭建在线业务平台,利用互联网或者移动终端的渠道来汇集海量的用户和信息,实现金融业务中的资产端、交易端、支付端、资金端的任意组合的互联互通,本质上是对传统金融渠道的变革,实现信息共享和业务融合,其中最具代表性的包括互联网的基金销售、P2P网络借贷、互联网保险。

第三个阶段是金融科技3.0阶段。在这个阶段,金融业通过大数据、云计算、人工智能、区块链这些新的IT技术来改变传统的金融信息采集来源、风险定价模型、投资决策过程、信用中介角色,因此可以大幅提升传统金融的效率,解决传统金融的痛点,代表应用就是大数据征信、智能投顾、供应链金融。

大致判断,中国正处于金融科技2.0(互联网金融)向金融科技3.0过渡的阶段,现阶段金融科技备受一级市场关注的两个领域:人工智能和区块链技术,是金融科技3.0的核心底层技术,行业正在对金融科技3.0领域开展从0到1的积极探索。

四、中国的Fintech究竟会如何剧烈地改变现有的金融体系:竞争OR互补?

Fintech与传统金融究竟是什么关系,取决于不同的市场环境,以及不同市场环境下不同行业的竞争者的博弈互动。从目前涉及到的几个主要的金融领域看:

1、支付结算类

互联网第三方支付业务发展迅速并趋于成熟,但由于其对银行支付系统仍有一定程度的依赖,并未从根本上替代银行的支付功能或对银行体系造成重大冲击, 二者更多是实现分工协作,优势互补。网联的诞生,更为强化了这种优势互补的定位。

2、存贷款与资本筹集类

此类业务主要定位于传统金融服务覆盖不足的个人和小微企业等融资需求,也就是通常所说的长尾客户群,虽然发展较快,参与机构数量众多,但与传统融资业务相比,所占比重仍然较低,更多是对现有金融体系的补充。

3、投资管理类

主要包括智能投资顾问和电子交易服务,在国内市场目前这两项业务都是处于银行主导的状态,实质上是传统金融培育,服务传统金融的业务模式。

4、市场设施类

此类业务科技属性较强,大部分金融机构会选择外包此类业务。主要应用这类科技创新服务于现有金融业务。

综上,Fintech可以说是技术带动的金融创新,它与传统金融并不是单纯的竞争关系,同时也存在以技术为纽带的合作关系,影响和冲击的主要是传统金融行业低效、高成本的环节,从而从总体上有助于提升金融体系的效率。

如果对比中美两国的Fintech的发展路径,可以发现,美国是活跃的华尔街金融机构积极吸收技术部门的创意,人才是从科技部门流向金融部门;中国的人才流向,则主要是从金融部门流向似乎更有活力、更有竞争力的科技部门,这种流向的差异值得我们深入思考。

当然,金融科技在提高金融市场效率的同时,也带来新的风险。例如,金融科技通常会引入高风险用户,降低风险控制模型的有效性,提高了机构整体风险水平。另外,在金融科技的推动下,跨行业、跨市场的跨界金融服务日益丰富,不同业务之间相互关联渗透,金融风险更加错综复杂,需要及时跟进相应的风险监管举措。

参考文献:

[1] 巴曙松. 中国科技金融发展的现状与趋势[N]. 21世纪经济报道,2017-01-20.

[2] 巴曙松. 金融科技公司的探索与思考[N]. 中国时报,2016-11-7.

[3] 巴曙松, 白海峰. 金融科技的发展历程与核心技术应用场景探索[J]. 清华金融评论, 2016.

文章载于今日头条(2017年8月14日)

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号