阅读:0

听报道

2013年9月16日,民生银行与阿里巴巴集团联合宣布筹备建立直销银行。两天后,9月18日,北京银行宣布与荷兰ING集团合作成立了我国首家直销银行,拉开了我国直销银行的发展大幕。2015年7月18日,中国人民银行、工业和信息化部等十部门联合发布《关于促进互联网金融健康发展的指导意见》,进一步鼓励并推动了直销银行的发展。2017年1月5日,我国首家独立法人直销银行百信银行正式获批成立,标志着直销银行的发展迈入新的阶段。根据易观智库五月份公布的最新报告显示,目前具有独立直销银行APP的商业银行达到了93家。

研究直销银行必须基于当前互联网金融的生态环境,着眼于直销银行在新环境下的功能和定位。与传统金融不同,互联网金融是共生和竞合的生态。国内直销银行的发展将经历内部竞合到外部竞合的演进方向,把握其中的关键点是直销银行模式成功的关键。

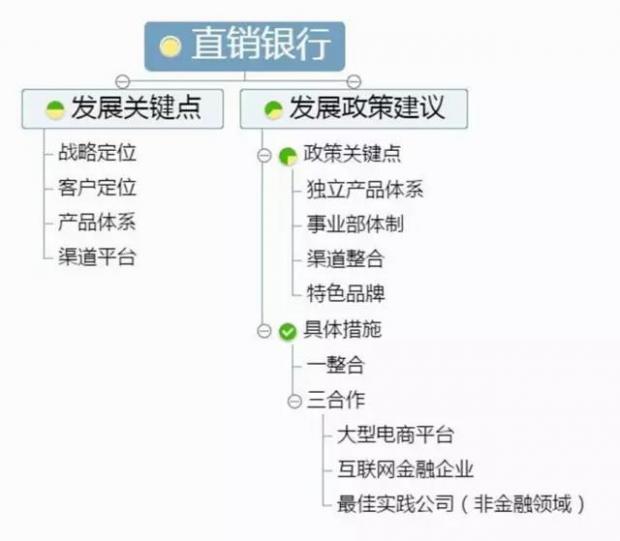

一、发展直销银行的关键

1、差异化的战略定位

面对不同的竞争标杆,建立差异化的战略定位是直销银行建立合理竞合关系的关键。

例子:

ING Direct——以“目标国家市场的首位直销银行”和“客户的第二选择银行”为战略定位,以最简单、基本的银行产品和服务满足客户主要的金融需求;

Openbank——针对数字精英开展业务,成为客户的主办银行、母银行的创新试验田;

Fineco——依托母银行Unicredit强大的投行平台和资产管理能力,极力成为创新、高价值、差异化的高端直销银行;

汇丰Direct——将互联网渠道吸引存款客户作为主要的战略定位。

2、补充性的客户定位

以新客户的获取为主要目的,紧盯专属客户群,作为传统网点的补充,而非蚕食传统网点的客户资源,是直销银行与传统网点建立竞合关系的关键。

目标客户:主要是数字精英,这些客户对电子渠道接受程度高、对网点依赖性低,容易接受网络、电话等直销渠道,看重便利性。据相关报告显示,该类客户多以对便捷性要求较高的青年群体为主,因此这也是平安“橙子银行”定位为“年轻人的银行”的重要考虑因素。

专属客户:作为子品牌的直销银行,在客户定位中需建立自己的专属客户群,如德意志银行集团的三家银行瞄准不同客群,之间很少有交集,大部分德意志银行和Postbank客户需要到网点完成业务,而Norisbank则专注于数字精英;汇丰Direct的主要目标是吸收存款,而非在电子渠道提供全面银行服务,强调做客户的附属增值账户(Adjunct Account),而非主要账户(Primary Account),开发了具有创新、低成本的业务模式来服务和获取客户,并未显著蚕食传统网点的客户。

3、专属化的产品体系

不论是作为独立的子公司还是作为事业部,建立专属化的产品体系,细分客户群,进行独立的渠道销售是直销银行在竞合关系中建立和完善自身商业模式的关键。

为建立直销银行的商业模式,直销银行普遍建立了专属化的产品体系,而且产品设计简单、定价往往优于传统渠道产品。直销银行的产品品类少而全,基本覆盖支付、投资、融资领域,但每个种类产品数量有限。如ING Direct从简单的储蓄账户起步,最终扩展到储蓄账户、按揭贷款、股票账户、养老金账户和企业储蓄账户五类,但整体提供的产品总数却在减少。产品设计往往针对直接渠道的限定范围,最大限度地减少客户互动的需要,以降低成本。同时,建立专属的直销渠道,在设计与功能上区别于传统电子渠道,渠道设计简单易用,且注重融入销售元素。依托互联网的规模成本优势,ING Direct的盈利来源于利差收入,而不是国际主流的非利差收入。但是,它采取的是“高买低卖”的方式,即以高利息吸纳存款,而以低利息发放贷款。

4、包容性的渠道平台

从国际直销银行的经营实践看,由于监管政策、法律环境和客户体验等因素的作用,纯粹的网络银行不足以形成对客户金融服务的闭环,商业模式比较脆弱,直销银行必须建立包容性的渠道平台,才能在互联网金融的竞合环境下建立完善的商业模式。

从国际直销银行的领先实践看,首先,在网点渠道上,并非完全是空中渠道,Openbank等子公司直销银行借助的是母银行的物理网点;作为服务高端直销客户的银行,Fineco建立自己的专属网点和金融咨询师团队;ING Direct也不是纯互联网的,它通过线下的ING咖啡馆支持线上业务,将咖啡吧店员培训为金融顾问,能够以不用专业术语的方式与客户沟通对话,提供产品建议。其次,在运营平台上,除ING Direct建立完全独立的组织架构外,作为子品牌的直销银行基本上都是前台独立,中后台运营与母银行共享。再次,在营销平台上,虽然很多直销银行奉行的都是纯线上经典营销模式,几乎不依赖于集团现有客户,但作为子公司的直销银行并不排斥网点推荐,甚至是第三方合作的形式,如Openbank。最后,在德国这样市场成熟度高、集中度低,直销银行比较多的欧洲国家,除ING Direct自建自动取款机系统外,其它的直销银行要么是加入自动取款机联盟,如“现金群联盟(Cash Group)”或“现金池联盟(Cash Pool)”,要么是为客户提供能够免费取款的VISA或万事达信用卡。

二、对中国直销银行的政策建议

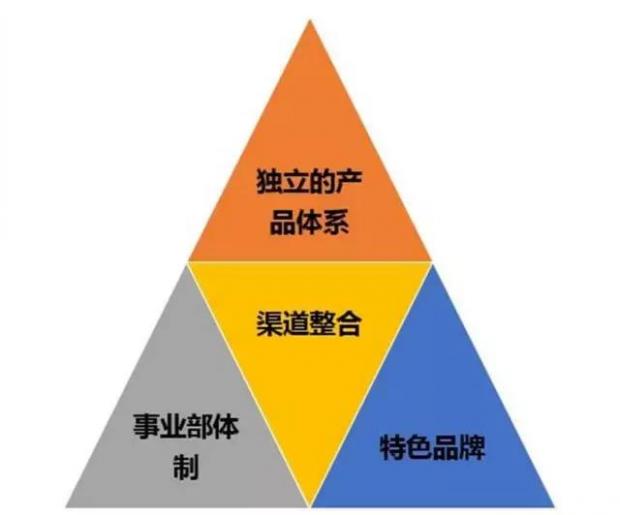

现阶段直销银行法人牌照尚未完全放开,因此直销银行现阶段的发展取决于银行内部能否真正建立一个独立的竞合主体,关键点有以下几个。

一是聚焦数字一代,建立独立的产品体系。产品设计要简化,界面设计要简洁,做到简单、专属、优势、创新、标准化。

二是要处理直销银行和分行的竞合关系,建立真正的事业部体制。建立直销银行独立的核算体系,独立的产品定价体系,处理好存量客户二次开发的问题,尽量不重复营销传统网点客户。

三是要处理好直销银行与内部渠道整合的关系。从国际经验看,直销银行有独立的前台,但中后台主要和母银行共享。国内银行目前网上银行、手机银行等电子渠道发展程度已较高,直销银行虽然是独立的销售渠道,但目前的监管环境下,要通过移动运营、视频面签、影像识别等技术实现与各渠道的共享。

四是要细分客群和产品,尽快建立直销银行独立的品牌。结合数字一代的特点和国际直销银行的经验,建立直销银行的特色品牌,加大对网络消费信贷的营销力度,是国内直销银行建立特色和品牌的捷径。

国内互联网金融将是互联网企业和金融企业共生和竞合的生态。从国际经验看,在直销银行领域,银行端处于强势。在互联网的起源地美国,虽然物理网点分流一部分现金和手续业务到网上,但客户拓展和营销的职能要求反而继续保持快速增长。银行机构总数从20世纪80年代开始逐年下降,但分支机构的数量却始终保持稳定增长。

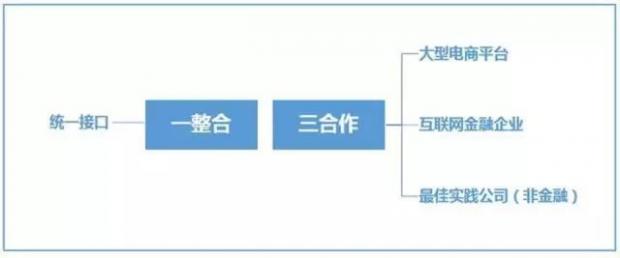

因此,作为银行事业部的直销银行要摆脱传统渠道的强势地位,必须利用当前互联网金融的竞合关系,强化内部整合,获取外部竞合的有利地位,利用外部平台迅速做大规模。

一是内部整合,形成外部竞合的统一接口。把自己内部的系统整合好,以一个统一的虚拟账户与互联网公司的账户对接。

二是抓住时间窗口,积极开展与大型电商平台的合作。对于数字一代来说,互联网企业是其主要入口和门户。直销银行应该抓住目前有利的时间窗口,积极开展与大型电商的平台合作,批量引入客户。

三是积极开展与第三方支付等新型互联网金融企业的合作。从中国互联网金融发展的实际看,第三方支付等互联网企业对于发展直销银行而言,既难以跨越监管政策,也缺乏内部动力。作为独立销售渠道的直销银行,应在支付结算、客户结算等方面强化与第三方支付公司的合作。

四是要开展与非金融领域最佳实践公司的合作。因为直销银行的长期目标是从事业部发展成为独立的子公司。

从国际领先实践看,ING Direct作为全球性的实体,在全球范围共享最佳实践是其成功的经验之一。因此,直销银行应加快与服务、品牌等最佳实践公司的合作,尽快建立自己特色的品牌、特色的服务,形成独特的客群和定位。

参考文献

[1] 巴曙松,吉猛. 直销银行的商业模式探析[J]. 中国农村金融,2015(17)

[2] 游春. 直销银行的国际经验借鉴及启示——以德国和日本为例[J]. 计算机世界,2016(5)

[3] Analysys易观,金融壹账通. 《中国直销银行市场专题分析2017》报告

文章载于今日头条

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号